Ruang Lingkup Manajemen Keuangan

RUANG LINGKUP MANAJEMEN KEUANGAN

PENGERTIAN MANAJEMEN KEUANGAN

Untuk memahami pengertian Manajemen Keuangan lebih di arahkan pada kegiatan Pembelanjaan perusahaan sehingga dapat dikatakan Manajemen Keuangan sama dengan Pembelanjaan Perusahaan. Perusahaan dalam menjalankan bisnis memerlukan aset riil (real assets) dimana aset riil tersebut berupa Tangible assets :

1. Aset lancar : Kas, Piutang, Persediaan

2. Aset tetap : mesin, pabrik, kantor, kendaraan

Dan dapat berupa aset tidak berwujud (Intangible assets) : keahlian teknis (technical expertise) merk dagang (trade mark), patent. Untuk mewujudkan aset riil tersebut memerlukan modal yang dapat di peroleh bersumber pada:

1. Liability : Utang Dagang, Obligasi, Utang bank

2. Equity : Modal setor, Saham, Laba Ditahan

Misalkan seorang pengusaha ingin mendirikan sebuah mini market maka untuk dapat beroperasional dia harus mendirikan Toko (bangunan), Peralatan minimarket, peralatan administrasi minimarket yang itu merupakan aset tetap minimarket. Kemuadian dia juga harus menyediakan barang-barang kebutuhan sehari-hari yang akan dijual (persediaan) serta dana kas untuk membiayai operasional minimarket yang ini merupakan aset lancar minimarket tersebut. Untuk mewujudkan semua aset riil tersebut pengusaha itu dapat membelanjainya dengan dana yang bersumber dari modalnya sendiri (perseorangan) atau bermitra dengan koleganya untuk membuat persekutuan modal (cv, firma dll) atau dapat juga mendirikan perseroan terbatas (PT) untuk mengumpulkan modal dalam bentuk saham.

Pengusaha tersebut juga dapat membelanjai aset-aset riilnya dengan hutang misalnya melalui pinjaman bank, pinjaman suplier (utang dagang) atau menerbitkan obligasi jika badan usahanya berbentuk perseroan.

Dari penjelasan di atas dapat di definisikan Manajemen Keuangan atau Pembelanjaan merupakan kegiatan yang berhubungan dengan usaha-usaha mendapatkan dana perusahaan serta usaha untuk menggunakan dan mengalokasikan dana tersebut secara efisien. Seorang manajer keuangan tidak hanya bertugas mencatat, membuat laporan, mengendalikan posisi kas, membayar tagihan-tagihan dan mencari dana, tetapi lebih dari itu harus mampu menciptakan kekayaan perusahaan melalui kegiatan mencari sumber dana dan mengalokasikannya.

Dalam Manajemen keuangan kegiatan mencari sumber dana dapat di sebut sebagai pembelanjaan Pasif dan kegiatan mengalokasikan dana disebut sebagai pembelanjaan Aktif.

FUNGSI MANAJEMEN KEUANGAN

Berdasarkan pengertian Manajemen Keuangan di atas dapat di sebutkan 2 (dua) fungsi Manajemen Keuangan yaitu :

1. Fungsi Penggunaan Dana (Alokasi)

2. Fungsi Pendanaan (mencari sumber dana)

Dalam menjalankan fungsi-fungsi tersebut melibatkan fungsi-fungsi lain (pemasaran, Produksi, Akuntansi dll). Baik fungsi pengalokasian dan pendanaan didasarkan pada pertimbangan efesiensi dan efektivitas. Prinsip Efesiensi dalam pengalokasian dana berorientasi bahwa penggunaan dana pada investasi usaha diharapkan memberi keuntungan di masa yang akan datang, sedangkan pada fungsi pendanaan bagaimana perusahaan mencari sumber modal dengan prasyarat dan biaya yang semurah-murahnya.

TUJUAN PERUSAHAAN

Efesiensi dan efektifitas dalam pembelanjaan perusahaan harus berorientasi pada tujuan perusahaan. Untuk itu perlu merumuskan dengan benar apa yang menjadi tujuan mendirikan sebuah perusahaan. Dalam beberapa teori disebutkan tujuan perusahaan adalah mencari keuntungan , pendapat tersebut tidak salah tetapi belum tepat, karena jika hanya dirumuskan mencari keuntungan (Laba) maka banyak kekurangan yang terdapat di dalamnya. Tujuan perusahaan yang hanya mengejar Keuntungan akan mengabaikan faktor waktu dan ketidakpastian. Jika hanya mengejar keuntungan tahun ini, perusahaan dapat mengurangi biaya-biaya penelitian dan pengembangan produk, biaya-biaya pelatihan SDM dll, akibatnya perusahaan memperoleh keuntungan tetapi untuk tahun-tahun mendatang tidak dapat dipastikan apakah perusahaan memperoleh keuntungan.

Mengukur kinerja perusahaan dengan keuntungan saja tidak dapat menggambarkan kinerja yang sesungguhnya, misalkan ada 2 perusahaan, perusahaan A dengan modal 100 juta menghasilkan keuntungan 25 juta , perusahaan B dengan modal 80 juta menghasilkan keuntungan 20 juta. Maka return perusahaan A = 25% (25 juta : 100 juta) dan return perusahaan B = 25% (20 juta : 80 juta), dengan deemikian perusahaan B memiliki kinerja yang lebih baik karena dengan modal yang lebih kecil menghasilkan tingkat keuntungan yang sama dengan perusahaan A.

Tujuan perusahaan dalam konteks manajemen keuangan lebih di arahkan pada menciptakan kekayaaan perusahaan atau maksimalisasi kekayaan perusahaan. Meningkatkan kekayaaan perusahaan akan meningkatkan kekayaan pemilik perusahaan. Seorang pengusaha yang membuka Toko minimarket dengan modal 500 juta berharap nantinya nilai kekayaan usahanya akan meningkat lebih dari 500 juta setelah beberapa tahun akan datang.

Namun pertanyaannya apakah tujuan perusahaan itu hanya mensejahterakan pemiliknya saja ? Perlu di ingat perusahaan melibatkan pihak-pihak lain yang juga berperan dan berkepentingan terhadap perusahaan. Apalagi jika perusahaan tersebut dengan skala usaha yang lebih besar maka pihak-pihak lain dalam hal ini disebut sebagai stakeholders wealth juga perlu disejahterakan terlebih dahulusebelum pemiliknya (share holder wealth) disejahterakan. Siapa saja yang disebut sebagai stakeholders wealth tersebut ? Antara lain sebagai berikut :

§ Manajemen dan Karyawan sebagai ujung tombak perusahaan, mereka di sejahterakan dan dibayar dengan penghasilan yang sesuai dengan pekerjaan dan kualifikasinya masing-masing. karyawan berkerja dengan nyaman, tanpa tekanan dan berhak memperoleh promosi karir secara berjenjang jika memiliki prestasi kinerja yang baik.

§ Kreditur, sebagai pihak lembaga pemberi pinjaman berhak mendapatkan keamanan lancarnya kredit yang diberikan dan memperoleh pendapatan atas kredit yang diberikan (bunga, bagi hasil dll)

§ Konsumen sebagai pengguna barang /jasa memperoleh kepuasan yang setimpal atas nilai yang dibayarkan pada produk yang dibeli.

§ Pemerintah, memperoleh pendapatan pajak atas keuntungan usaha perusahaan.

§ Masyarakat turut merasakan kesejahteraan dari keberadaan perusahaan dalam bentuk pertanggungjawaban sosial perusahaan. Program pertanggung jawaban sosial bisa berbentuk pendidikan (bea siswa), pengembangan UKM (kredit lunak), bantuan bencana alam, produk yang ramah lingkungan dll.

Jika para stake holder di atas telah di sejahterakan, maka klaim terakhir bagi perusahaan adalah mensejahterakan pemiliknya. Sebuah resiko yang di beban pemilik perusahaan bahwa pemegang saham memperoleh klaim terakhir dari keuntungan yang diperoleh perusahaan. Begitu juga seandainya perusahaan di likuidasi, maka pembayaran hak didahulukan dulu utntuk membayar kewajiban-kewajiban perusahaan seperti gaji karyawan yang tertunda, utang-utang dengan pihak kreditur, utang-utang lainnya baru setelah selesai semua, sisanya di bagi untuk pemilik saham, sesuai proporsi kepemilikannya.

Namun jika pengeloaan perusahaan dilakukan dengan baik dan meningkatkan value perusahaan tentunya memberikan pengembalian (return) bagi para investor yang lebih besar tingkatnya dibanding para stake holder. Sesuatu yang lumrah karena investor berhadapan dan memiliki resiko yang besar.

Untuk dapat memaksimalkan dan meningkatkan kekayaan perusahaan sangat ditentukan oleh keputusan-keputusan keuangan Perusahaan.

KEPUTUSAN KEUANGAN

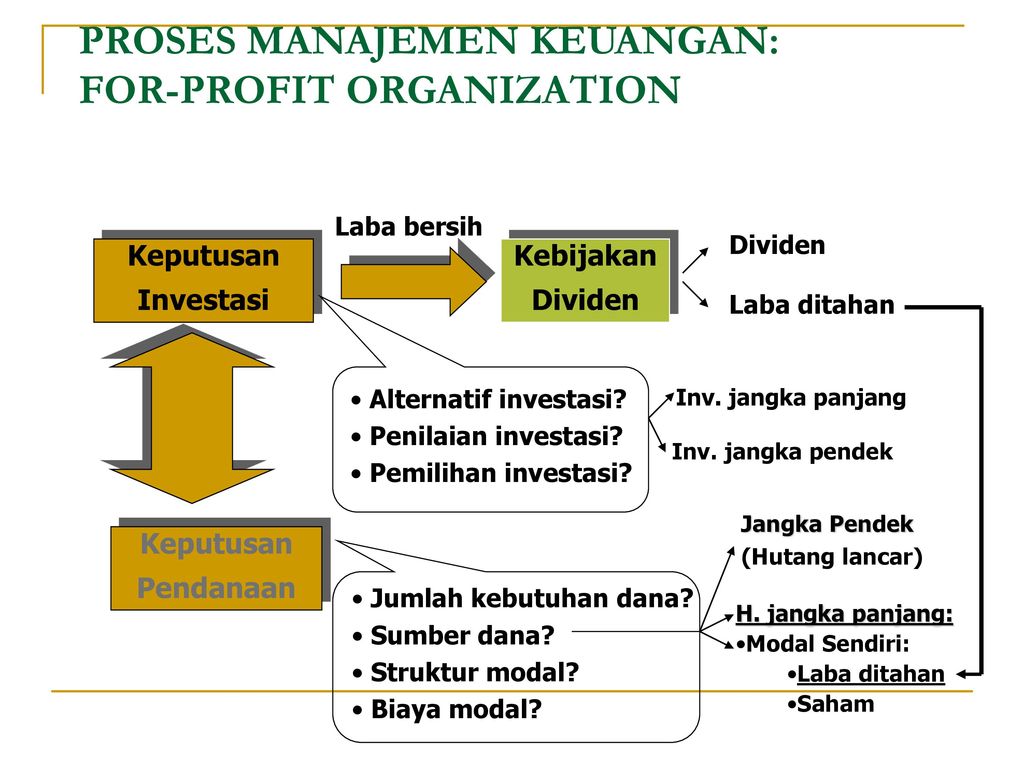

Keputusan keuangan yang tepat berdampak pada value perusahaan, sebagaimana dijelaskan di atas bahwa keputusan keuangan harus berorientasi pada tujuan perusahaan yaitu meningkatkan value perusahaan. Ada 3 (tiga) keputusan keuangan yaitu sebagai berikut :

1) Keputusan Investasi

Keputusan investasi adalah masalah bagaimana manajer keuangan harus mengalokasikan dana ke dalam bentuk-bentuk investasi yang akan dapat mendatangkan keuntungan di masa yang akan datang. Bentuk, macam, dan komposisi dari investasi dari investasi tersebut akan mempengaruhi dan menunjang tingkat keuntungan di masa depan. Keuntungan di masa depan yang diharapkan dari investasi tersebut tidak dapat diperkirakan secara pasti. Oleh karena itu investasi akan mengandung resiko atau ketidakpastian. Resiko dan hasil yang diharapkan dari investasi ini akan mempengaruhi pencapaian tujuan, kebijakan maupun nilai perusahaan

2) Keputusan Pendanaan

Keputusan pendanaan ini sering disebut sebagai kebijakan struktur modal. Pada keputusan ini manajer keuangan dituntut untuk mempertimbangkan dan menganalisis kombinasi dari sumber-sumber dana yang ekonomis bagi perusahaan guna membelanjai kebutuhan-kebutuhan investasi serta kegiatan usahanya.

3) Keputusan Dividen

Dividen merupakan bagian keuntungan yang dibayarkan oleh perusahaan kepada para pemegang saham. Oleh karena itu dividen ini merupakan bagian penghasilan yang diharapkan oleh pemegang saham. Keputusan dividen merupakan keputusan manajemen keuangan untuk menentukan ; deviden tunai, stabilitas deviden, dividen saham (stock deviden), pemecahan saham (stock split), penarikan kembali saham yang beredar (repurchase stock), yang semuanya ditujukan untuk meningkatkan kemakmuran para pemegang saham

PERKEMBANGAN TEORI KEUANGAN

Perkembangan teori keuangan sejak dikenal tahun 1900 sampai abad dua puluh satu ini tidak begitu pesat. Perkembangan tersebut umumnya merupakan penyempurnaan dan pendalaman serta perluasan analisis dari teori yang ada. Perkembangan teori keuangan adalah:

1) Teori Pasar Modal Efisien (Efficient Capital Market Theory)

Artinya bahwa harga-harga sekuritas yang ada di pasar modal mencerminkan informasi relevan yang mempengaruhi harga sekuritas tersebut. Efisiensi pasar modal ini memiliki karakteristik sebagai berikut:

a. Tidak ada biaya transaksi baik transaksi pembelian maupun penjualan.

b. Tidak ada pajak

c. Pasar bersifat persaingan sempurna, artinya banyak pembeli dan penjual.

d. Pembeli maupun penjual bertindak sebagai price maker (penentu harga)

e. Baik individu maupun perusahaan memiliki akses yang sama ke pasar modal.

f. Informasi yang berhubungan dengan pasar modal tersedia untuk semua pelaku pasar dan mereka memiliki harapan yang sama.

g. Tidak ada biaya yang berkaitan dengan financial distress.

Efisiensi pasar modal dapat dibagi menjadi 3 bentuk efisiensi, yaitu:

a. Efisisensi bentuk lemah (weak-form efficiency).

Efisiensi bentuk lemah menunjukkan bahwa harga saham di masa datang tidak dapat diprediksi hanya menggunakan data harga saham yang lalu. Pergerakan harga saham bersifat random (acak), sehingga tidak dapat diprediksi hanya menggunakan data harga historis. Apabila harga saham yang akan datang dapat diprediksi hanya menggunakan data harga saham masa lalu, maka pasar modal tersebut belum efisien dalam bentuk lemah.

b. Efisisensi bentuk setengah kuat (semi strong-form efficiency).

Efisiensi bentuk setengah kuat menunjukkan bahwa harga saham yang terjadi merefleksikan atas informasi yang dipublikasikan.

c. Efisiensi benTuk kuat (strong-form efficiency).

Efisiensi bentuk kuat menunjukkan bahwa harga saham yang terjadi merefleksikan informasi yang dipublikasikan maupun informasi yang tidak dipublikasikan.

2) Teori Struktur Modal (Capital Structure Theory)

Struktur modal merupakan perimbangan antara hutang jangka panjang dengan modal sendiri. Teori mengenai Struktur modal pertama kali dikenalkan oleh Franco Modigliani dan Merton Miller (biasa disingkat: MM) tahun 1958. Modigliani dan Miller mempublikasikan teori struktur modal ini dalam hubungannya dengan kemampuan perusahaan dalam menghasilkan laba di masa yang akan datang (future earning). Mereka mengemukakan bahwa kemampuan perusahaan dalam menghasilkan laba di masa datang tidak dipengaruhi oleh besarnya struktur modal (dengan asumsi tidak ada pajak). Jika teori ini benar maka manajer keuangan tidak perlu memikirkan perencanaan besarnya struktur modal karena tidak berpengaruh terhadap kemampuan perusahaan memperoleh laba. Kemampuan memperoleh laba ini nantinya akan mempengaruhi besarnya dividen yang akan dibagikan kepada pemegang saham. Jika kemampuan laba tinggi maka harga saham akan naik. Dari penjelasan di atas dapat disimpulkan pula bahwa besarnya struktur modal tidak relevan mempengaruhi tinggi rendahnya harga saham.

Teori struktur modal ini terus berkembang berkenaan dengan usaha perusahaan untuk menghasilkan laba yang diperoleh dari penggunaan modal. Pada tahun 1963, Modigliani-Miller mempublikasikan teorinya yang kedua tentang struktur modal dengan memperhatikan pajak. Adanya pajak maka nilai perusahaan yang tercermin pada harga saham dipengaruhi oleh struktur modal, Semakin besar (banyak) hutang yang digunakan maka semakin tinggi nilai perusahaan yang berarti semakin tinggi harga sahamnya. Alasannya adalah bunga hutang yang dibayarkan dapat mengurangi pajak yang dibayar oleh perusahaan. Penghematan pajak ini merupakan keuntungan pemegang saham, sehingga nilai perusahaan meningkat yang tercermin pada meningkatnya harga saham.

3) Teori Dividen (Dividend Theory)

Telah dijelaskan di muka, bahwa menurut Modigliani-Miller dengan asumsi pasar modal efisien dan tidak ada pajak, kebijakan dividen tidak relevan dengan konsep nilai perusahaan (harga saham). Hal ini disebabkan setiap rupiah yang dibayarkan perusahaan sebagai dividen mengharuskan perusahaan mengeluarkan saham baru. Sebagai akibat emisi saham baru itu maka nilai sekarang dari penerimaan pemegang saham lama menjadi semakin kecil. Ini artinya pembagian dividen tidak mempengaruhi kemakmurannya.

Dengan kata lain, bagi pemegang saham akan sama saja apakah menerima pembayaran dividen sekarang atau capital gain di masa datang. Dengan asumsi pasar modal yang efisien maka nilai perusahaan hanya dipengaruhi oleh keputusan penganggaran modal (Capital Budgeting Decision). Keputusan pengganggaran modal tersebut nantinya akan menentukan aliran kas dan tingkat risiko di masa datang. Risiko merupakan penentu aliran kas di masa datang karena keadaan yang akan datang penuh ketidakpastian. Hasil yang telah direncanakan kemungkinan tidak tercapai. Kemungkinan menyimpangnya hasil dari rencana yang telah ditetapkan inilah sebagai risiko yang harus diperkirakan sebelumnya.

4) Teori Diskonto Aliran Kas (Cashflow Discounted Theory)

Teori ini mendasarkan diri pada konsep nilai waktu dari uang (time value of money) Aliran kas yang akan diterima pada masa depan dapat dinilai sekarang menggunakan fakto diskonto. Faktor diskonto ini misalnya berupa bunga. Proses penilaian aliran kas di mas; depan tersebut dinamakan pendiskontoan aliran kas (cashflow discounted). Pendiskontoai kas ini dimaksudkan untuk menilai aliran kas di masa depan yang dinilai sekarang (present value). Proses pendiskontoan aliran kas ini dibagi menjadi 4 tahap yaitu:

a) Perkiraan (estimasi) aliran kas di masa yang akan datang

b) Penilaian risiko aliran kas di masa yang akan datang

c) Menganalisis penilaian risiko dihubungkan dengan aliran kas

d) Penentuan nilai sekarang dari aliran kas (present value of cashflow)

Pendiskontoan aliran kas ini penting untuk menetapkan suatu tingkat diskonto atau bunga yang akan digunakan untuk menilai aliran kas yang akan datang jika dinilai saat ini. Tingkat diskonto yang akan digunakan tersebut harus mencerminkan tingkat risiko aliran kas, tingkat keuntungan ekonomi (return) dari investasi yang dilaksanakan dan periode waktu aliran kas (jangka waktu suatu investasi).

5) Teori Agensi (Agent Theory)

Tujuan perusahaan memaksimumkan kemakmuran para pemegang saham yang dapat diterjemahkan sebagai memaksimumkan harga saham. Dalam kenyataannya tidak jarang manajer perusahaan memiliki tujuan lain yang mungkin bertentangan dengan tujuan utama tersebut. Karena manajer diangkat oleh pemegang saham maka idealnya mereka bertindak yang terbaik untuk kepentingan pemegang saham. Namun dalam praktek sering terjadi konflik antara kedua pihak tersebut yang dinamakan agency problem. Agency problem ini dapat muncul antara manajer dan pemegang saham atau antara kreditur dan pemegang saham. Dalam perusahaan besar agency problem sangat potensial terjadi karena proporsi kepemilikan perusahaan oleh manajer relatif kecil.

Tidak jarang tindakan manajer bukannya memakmurkan pemegang saham, melainkan memperbesar skala perusahaan dengan cara ekspansi atau membeli perusahaan lain. Motif utamanya adalah untuk menghindari pengambilalihan oleh perusahaan lain. Konflik lain yang potensial terjadi dalam perusahaan besar adalah antara pemegang saham dan kreditur. Kreditur memiliki hak atas sebagian laba dan sebagian aset perusahaan terutama dalam kasus kebangkrutan. Sementara itu pemegang saham memegang pengendalian perusahaan yang sangat menentukan profitabilitas dan risiko perusahaan.

6) Teori Informasi Asimetrik (Asymetric Information Theory)

Seorang manajer perusahaan pastilah lebih mengetahui tentang informasi berkaitan yang dengan kondisi dan prospek perusahaan dibanding dengan investor atau analis. Kondisi seperti ini disebut asymetric information. Artinya antara manajer dan pemilik mempunyai informasi yang berbeda tentang perusahaan. Dalam kasus ini, mungkin saja manajer perusahaan percaya bahwa saham perusahaan dalam keadaan undervalued atau overvalued. Hal itu tergantung apakah informasi tersebut menguntungkan atau tidak bagi perusahaan.

Dampak yang mungkin muncul dengan adanya asymetric information adalah timbulnya kegagalan pasar. Misalnya saja kita akan membeli komputer bekas. Pada pasar komputer bekas ini penjual biasanya memiliki informasi yang lebih baik daripada pembeli atau terdapat asymetric information atas calon penjual dan pembeli. Akibatnya, pembeli yang memperoleh informasi kurang lengkap dibanding penjual kemungkinan akan mendapatkan harga yang tidak seharusnya dibayar atau kualitas barang yang tidak sesuai dengan harganya.

7) Teori Portofolio (Portfolio Theory)

Tokoh yang terkenal dengan teori portofolionya adalah Harry Markowitz. Dia pemah memperoleh hadiah Nobel di bidang ekonomi tahun 1990. Markowitz sering disebut sebagai father of modern portfolio theory. Teori portofolio menyatakan bahwa risiko dapat dikurangi dengan cara mengkombinasikan aset ke dalam suatu portofolio. Investor dapat mengurangi risiko atas investasinya dengan cara menanamkan dananya pada berbagai saham di berbagai pasar saham atau berbagai saham di suatu pasar saham (bursa). Hal ini karena risiko aset secara individu akan lebih besar daripada risiko portofolio.

Namun teori ini belum menyebutkan secara jelas hubungan antara hasil (return) dengan risiko investasi. Oleh karena itu, teori ini kemudian disempurnakan oleh William Sharpe dengan mengembangkan teori keseimbangan yang menghubungkan antara risiko dan hasil (return) yaitu dengan Capital Asset Pricing Model (CAPM). Model CAPM ini dapat digunakan untuk menjelaskan bahwa return suatu saham merupakan fungsi dari tingkat keuntungan bebas risiko (risk free rate), tingkat keuntungan yang disyaratkan atas portofolio pasar (market return) dan koefisien beta .

8) Teori Opsi (Option Theory)

Teori opsi merupakan suatu hak untuk menjual atau membeli suatu aset dengan harga tertentu selama jangka waktu tertentu. Perdagangan opsi di Amerika telah berkembang sejak tahun 1800-an. Suatu model penilaian opsi telah diperkenalkan pada tahun 1973 oleh Fisher Black dan Myron Scholes. Model tersebut kemudian dikenal dengan Black-Scholes Option Pricing Model. Namun demikian, walaupun sudah agak lama teori ini berkembang tetapi sampai saat ini belum dianggap sebagai teori dalam manajamen keuangan. Hanya saja ada beberapa keputusan di bidang keuangan yang dapat dianalisis dan dipahami lebih baik dengan menggunakan kerangka teori opsi ini. Sebagai contoh, dalam perkara pembatalan sewa guna usaha (leasing) sebagai salah satu alternatif pembiayaan perusahaan. Pembatalan transaksi sewa guna usaha dapat dianalisis dengan kerangka teori opsi. Begitu pula modal yang akan digunakan oleh perusahaan yang dapat berupa modal sendiri perusahaan (ekuitas perusahaan) atau memakai hutang (leverage) dapat diperjual-belikan menggunakan teori opsi ini.

KEDUDUKAN MANAJER KEUANGAN DALAM STRUKTUR ORGANISASI PERUSAHAAN

Di dalam perusahaan yang besar bidang keuangan dipimpin oleh seorang manajer keuangan (chief financial manager). Manajer keuangan atau sering disebut direksi keuangan melaporkan secara langsung kepada direktur keuangan atau presiden direktur.

Sedangkan di dalam departemen keuangan dalam suatu perusahaan dibagi lagi ke dalam beberapa bagian/divisi yang dipunyai oleh seorang kepada divisi meliputi:

1) Divisi Anggaran. Bertanggung jawab untuk mempersiapkan dan memperbaiki bugdet operasi (operating bugdet).

2) Divisi penganggaran modal (capital budgeting). Bertanggung jawab untuk mempersiapkan analisis pengeluaran modal.

3) Divisi perencanaan keuangan. Bertanggung jawab untuk mengambil alternatif pemenuhan kebutuhan dana jangka panjang.

4) Divisi perencanaan keuangan jangka pendek. Bertanggung jawab terhadap pemenuhan kebutuhan dana jangka pendek, serta investasi jangka pendek pada surat berharga (marketable securities).

5) Divisi kredit. Bertanggung jawab untuk menentukan kredit yang akan diberikan kepada langganan, disamping itu divisi ini juga bertanggung jawab dalam negoisasi dengan kreditor (lembaga keuangan Bank dan bukan Bank).

6) Divisi hubungaan masyarakat (human relation). Bertanggung jawab terhadap pembentukan image/komunikasi antara perusahaan, pemegang saham, para investor dan masyarakat keuangan secara umum.

LINGKUNGAN KEUANGAN

Aspek lingkungan yang penting dipahami para manajer keuangan adalah sektor keuangan di bidang perekonomian, yang terdiri dari pasar keuangan (financial markets), lembaga keuangan (financial institutions) dan instrumen keuangan (financial instruments).

1) Pasar keuangan, menunjukkan pertemuan antara permintaan dan penawaran akan aktiva finansial (financial asset) atau sering disebut sebagai sekurities. Sekurities adalah secarik kertas (surat) yang mempunyai nilai pasar karena surat tersebut menunjukkan klaim atas aktiva riil perusahaan (misalnya mesin-mesin, pabrik, bahan baku, barang dagangan, merek dagang, dll.)

2) Lembaga keuangan yaitu lembaga yang berperan sebagai lembaga intermediari (financial intermediation) dengan mempertemukan unit surplus dengan unit defisit. Contoh lembaga keuangan dalam sistem moneter adalah Bank sentral, Bank pencipta uang giral/bank umum. Lembaga keuangan dan di luar sistem moneter (bank bukan pencipta uang giral/BPR), lembaga pembiayaan, perusahaan asuransi, dana pensiun, lembaga di bidang pasar modal, dll.

3) Instrumen Keuangan, contohnya adalah uang, saham, hutang, dan surat berharga di pasar uang dan pasar modal lainnya

Gallery Ruang Lingkup Manajemen Keuangan

Ruang Lingkup Manajemen Keuangan Dalam Perusahaan

Ruang Lingkup Manajemen Keuangan Dalam Perusahaan

Manajemen Keuangan Adalah Pengertian Fungsi Tujuan Ruang

Manajemen Keuangan Adalah Pengertian Fungsi Tujuan Ruang

Manajemen Keuangan Judul Makalah Pengertian Dan Ruang

Manajemen Keuangan Judul Makalah Pengertian Dan Ruang

Ppt A Pengertian Dan Ruang Lingkup Manajemen Keuangan

Ppt A Pengertian Dan Ruang Lingkup Manajemen Keuangan

13 Kewirausahaan Mumu Munawar Holil Prof Dr Ir Hapzi

13 Kewirausahaan Mumu Munawar Holil Prof Dr Ir Hapzi

1 Ruang Lingkup Manajemen Keuangan Manajemen Keuangan

1 Ruang Lingkup Manajemen Keuangan Manajemen Keuangan

Pengertian Manajemen Keuangan Dan Ruang Lingkupnya Ilmu

Pengertian Manajemen Keuangan Dan Ruang Lingkupnya Ilmu

Minggu Ke 1 Ruang Lingkup Manajemen Keuangan Tulus Pujo

Minggu Ke 1 Ruang Lingkup Manajemen Keuangan Tulus Pujo

Ruang Lingkup Manajemen Operasi Secara Singkat Ilmu Ekonomi Id

Ruang Lingkup Manajemen Operasi Secara Singkat Ilmu Ekonomi Id

Ruang Lingkup Manajemen Keuangan Dari Bidang Yang

Ruang Lingkup Manajemen Keuangan Dari Bidang Yang

1 Ruang Lingkup Manajemen Keuangan Manajemen Keuangan

1 Ruang Lingkup Manajemen Keuangan Manajemen Keuangan

Ruang Lingkup Manajemen Keuangan Ppt Download

Ruang Lingkup Manajemen Keuangan Ppt Download

Ruang Lingkup Manajemen Keuangan Mafiadoc Com

Ruang Lingkup Manajemen Keuangan Mafiadoc Com

1 Ruang Lingkup Manajemen Keuangan Manajemen Keuangan

1 Ruang Lingkup Manajemen Keuangan Manajemen Keuangan

Ruang Lingkup Manajemen Keuangan Ppt Download

Ruang Lingkup Manajemen Keuangan Ppt Download

1 Ruang Lingkup Manajemen Keuangan Manajemen Keuangan

1 Ruang Lingkup Manajemen Keuangan Manajemen Keuangan

Introduction Ruang Lingkup Manajemen Modal Dan Jenis

Introduction Ruang Lingkup Manajemen Modal Dan Jenis

Doc Pengertian Fungsi Dan Tujuan Manajemen Keuangan

Doc Pengertian Fungsi Dan Tujuan Manajemen Keuangan

9 Sap Manajemen Keuangan Dan Pasar Modal 1

9 Sap Manajemen Keuangan Dan Pasar Modal 1

Manajemen Keuangan Sbobet Pasti Bayar Sbobet

Manajemen Keuangan Sbobet Pasti Bayar Sbobet

Apa Saja Yang Termasuk Dalam Ruang Lingkup Manajemen Keuangan

Apa Saja Yang Termasuk Dalam Ruang Lingkup Manajemen Keuangan

0 Response to "Ruang Lingkup Manajemen Keuangan"

Post a Comment