Cara Menghitung Harga Sebelum Ppn

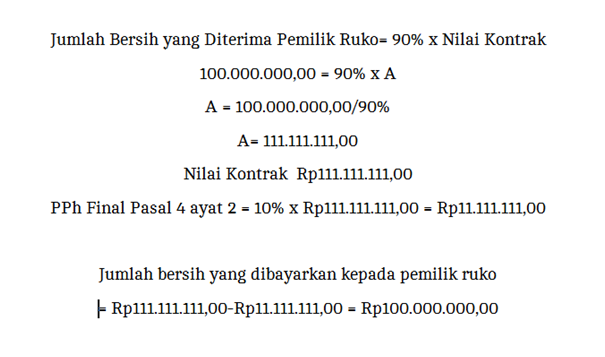

Bagaimana Jika Pemilik Ruko Tidak Mau Dipotong Pph Sewa

Bagaimana Jika Pemilik Ruko Tidak Mau Dipotong Pph Sewa

Cara Menghitung PPN (Pajak Pertambahan Nilai)+Contoh Soal

Kali ini kita akan membahas tentang cara menghitung PPN atau pajak pertambahan nilai. Apa itu PPN? Tentu saja sebagian dari Anda tidak asing dengan PPN, termasuk Anda yang gemar berbelanja atau memang bekerja di sebuah pusat perbelanjaan.

Pajak melekat dengan kehidupan kita. Karena dengan pajak pemerintah dapat memanfaatkannya untuk kesejahteraan masyarakat. Baik dengan membangun infrastruktur yang memudahkan masyarakat pergi ke suatu tempat, pelayanan kesehatan gratis, subsidi dan lain-lain.

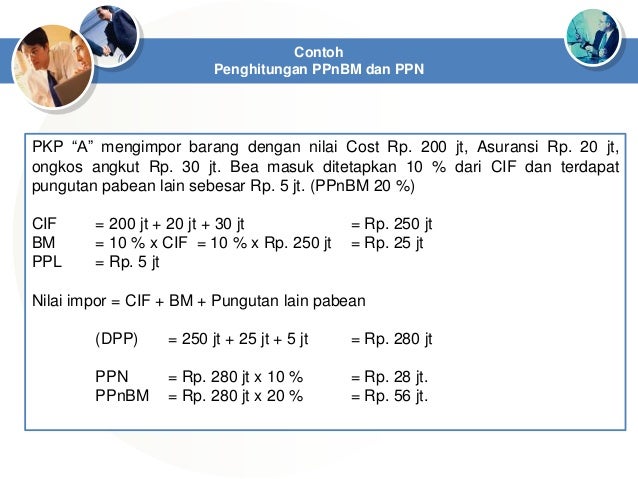

Di Indonesia sendiri ada berbagai jenis pajak. Salah satunya adalah PPN. Di samping itu juga ada PPnBM atau Pajak Penjualan atas Barang Mewah. PPN dan PPnBM memang cukup sering kita jumpai. Maka dari itu penting untuk kita mengetahui apa itu PPN dan PPnBM.

Pada materi kali ini akan kami jelaskan definisi PPN dan juga PPnBM. Di samping itu juga akan kami sampaikan bagaimana cara menghitung PPN 10 persen beserta contoh soal PPN.

Informasi ini bermanfaat untuk Anda yang penasaran dan ingin tahu cara menghitung pajak PPN. Dengan mengetahuinya, maka kita juga akan mengetahui cara menghitung harga sebelum PPN. Berikut penjelasan selengkapnya yang bisa Anda baca.

Pengertian PPN dan PPnBM

PPN adalah jenis pajak tidak langsung untuk disetor oleh pihak lain seperti pedagang yang bukan merupakan penanggung pajak (konsumen akhir). Prinsip dasar Pajak Pertambahan nilai adalah suatu pajak yang dikenakan pada setiap proses produksi dan distribusi, namun jumlah pajak yang terutang dibebankan kepada konsumen akhir yang menggunakan produk tersebut.

Sedangkan PPnBM atau Pajak Penjualan Atas Barang Mewah adalah pajak yang dikenakan pada barang-barang yang tergolong mewah. Pajak ini dilaporkan dengan menggunakan SPT Masa PPN 1111.

Menurut undang-undang yang berlaku di Indonesia, PPnBM adalah pajak yang dikenakan pada barang yang tergolong mewah yang dilakukan oleh produsen (pengusaha) untuk menghasilkan atau mengimpor barang tersebut dalam kegiatan usaha atau pekerjaannya.

Objek PPN

Objek PPN dikenakan pada:

- Penyerahan Barang Kena Pajak (BPK) dan Jasa Kena Pajak (JKP) di dalam Daerah Pabean yang dilakukan sendiri oleh pengusaha

- Impor Barang Kena Pajak

- Pemanfaatan Barang Kena Pajak tidak berwujud yang berasal dari luar Daerah Pabean di dalam Daerah Pabean

- Pemanfaatan Jasa Kena Pajak dari luar Daerah Pabean di dalam Daerah Pabean

- Ekspor Barang Kena Pajak berwujud ataupun tidak berwujud dan Ekspor Jasa Kena Pajak oleh Pengusaha Kena Pajak (PKP)

Baca Juga : Cara Menghitung Harga Pokok Penjualan

Tarif PPN

Pemerintah Indonesia telah menetapkan besaran tarif PPN. Anda pun juga perlu mengetahuinya untuk menghindari hal-hal yang tidak diinginkan ketika berbelanja. Seperti penarikan PPN yang lebih besar dari nilai seharusnya. Berikut adalah besaran tarif PPN:

- Tarif PPN adalah 10% (sepuluh persen).

- Tarif PPN sebesar 0% (sepuluh persen) diterapkan atas:

- ekspor Barang Kena Pajak (BKP) Berwujud;

- ekspor BKP Tidak Berwujud; dan

- ekspor Jasa Kena Pajak.

Pihak yang Menyetor dan Melaporkan PPN

Perlu diketahui, Pengusaha Kena Pajak (PKP) adalah pihak yang wajib menyetor dan melaporkan Pajak Pertambahan Nilai (PPN). PPN ini harus disetorkan dan dilaporkan PKP maksimal pada batas akhir waktu penyetoran dan pelaporan, yakni setiap tanggal di akhir bulan.

Pihak yang menjadi PKP tentu tidak sembarangan. Ada ketentuan khusus yang membuat perusahaan atau seorang pengusaha menjadi PKP.

Berdasarkan ketentuan PMK No. 197/PMK.03/2013, suatu perusahaan atau pengusaha ditetapkan sebagai PKP jika transaksi penjualannya melebihi jumlah Rp 4,8 miliar dalam setahun. Apabila pengusaha tidak dapat mencapai nilai transaksi tersebut, maka pengusaha atau perusahaan dapat mencabut permohonan pengukuhan sebagai PKP.

Dengan menjadi PKP, pengusaha wajib memungut, menyetor dan melaporkan PPN yang terutang. Dalam perhitungan PPN yang wajib disetor oleh PKP, ada yang disebut dengan pajak keluaran dan pajak masukan.

Pajak keluaran adalah PPN yang dipungut saat PKP menjual produknya. Sementara pajak masukan adalah PPN yang dibayar ketika PKP membeli, memperoleh ataupun membuat produknya.

Cara Menghitung PPN Pembelian Barang

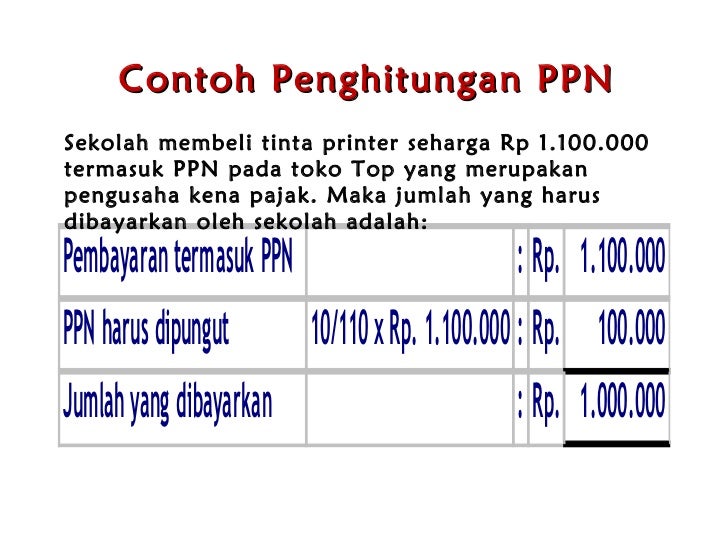

Selanjutnya mari kita bahas mengenai cara menghitung PPN masukan dan keluaran. Cara menghitung Pajak Pertambahan Nilai tidaklah sulit. Supaya lebih mudah memahaminya, berikut adalah contoh soal PPN.

Contoh 1

Swalayan ABC yang merupakan PKP menjual barang Kena Pajak secara tunai. Harga jual barang tersebut Rp 25.000.000. Berapa PPN yang terutang?

PPN yang terutang = 10% x Rp 25.000.000 = Rp 2.500.000

Jadi PPN Rp 2.500.000 menjadi pajak keluaran yang dipungut oleh PKP “ABC”.

Contoh 2

PKP “XYZ” menyerahkan Jasa Kena Pajak dengan memperoleh penggantian sebesar Rp 20.000.000. Yang ditanyakan berapa PPN yang terutang?

PPN terutang yang dipungut PKP “XYZ” = 10% x Rp 20.000.000 = Rp 2.000.000

Contoh 3

Seseorang mengimpor Barang Kena Pajak dari luar Daerah Pabean dengan Nilai Impor sebesar Rp15.000.000. Berdasarkan contoh ini, PPN yang dipungut melalui Direktorat Jenderal Bea dan Cukai:

10% x Rp15.000.000 = Rp 1.500.000

Contoh 4

PKP “EFG” mengimpor Barang Kena Pajak yang tergolong Mewah dengan Nilai Impor sebesar Rp 5.000.000. Barang Kena Pajak yang tergolong mewah tersebut selain dikenai PPN juga dikenai PPnBM dengan tarif sebesar 20%.

Perhitungan PPN dan PPnBM yang terutang atas impor Barang Kena Pajak yang tergolong mewah tersebut adalah:

- Dasar Pengenaan Pajak = Rp 5.000.000,00

- PPN = 10% x Rp5.000.000,00 = Rp500.000,00

- PPnBM = 20% x Rp5.000.000,00 = Rp1.000.000,00

Contoh 5

PKP “EFG” menggunakan BKP yang diimpor tersebut sebagai bagian dari suatu BKP yang atas penyerahannya dikenakan PPN 10% dan PPnBM dengan tarif sebesar 35%.

Lantaran PPnBM yang telah dibayar atas BKP yang diimpor tersebut tidak bisa dikreditkan, maka PPnBM sebesar Rp1.000.000,00 dapat ditambahkan ke harga BKP yang dihasilkan oleh PKP “EFG” atau dibebankan sebagai biaya.

Jika PKP “EFG” menjual BKP yang dihasilkannya, maka penghitungan PPN dan PPnBM yang terutang adalah:

- Dasar Pengenaan Pajak = Rp 50.000.000

- PPN = 10% x Rp 50.000.000 = Rp 5.000.000

- PPnBM = 35% x Rp 50.000.000 = Rp 17.500.000

PPN sebesar Rp 500.000,00 yang dibayar pada saat impor merupakan pajak masukan bagi PKP “EFG” dan PPN sebesar Rp 5.000.000,00 merupakan pajak keluaran bagi PKP “EFG”. Sementara PPnBM sebesar Rp1.000.000,00 tidak dapat dikreditkan. Begitu juga dengan PPnBM sebesar Rp17.500.000,00 yang tidak dapat dikreditkan oleh PKP “X”.

Bagaimana, sudah paham mengenai cara menghitung PPN pembelian barang? Semoga beberapa contoh soal PPN di atas bisa menjawab pertanyaan Anda mengenai cara menghitung pajak PPN.

PPN pada Transaksi Jual Beli Properti

Jika masyarakat membeli sebuah properti secara mandiri, maka masyarakat akan dibebankan PPN atas transaksi jual beli tersebut. Akan tetapi berbeda bila membeli properti lewat developer. Umumnya pajak sudah termasuk dalam harga penjualan properti. Dengan kata lain pajak telah dibayarkan oleh developer dari properti yang ditawarkan.

Seperti yang dijelaskan di atas, tarif PPN dikenakan pada satu kali transaksi dengan besaran Rp 10% dari nilai transaksi. Akan tetapi pungutan pajak ini dilakukan jika nilai transaksi di atas Rp 36 juta. Apabila nilai transaksi di bawah Rp 36 juta tidak akan dikenakan PPN. Nilai transaksi yang dimaksud termasuk jenis, luas, nilai dan lokasi properti.

Di samping itu pembayaran pajak juga dapat dilakukan secara perorangan maupun langsung dari developer. Ketika Anda ingin membayar pajak secara perorangan, maka tanggungjawab atas pajak tersebut ditanggung oleh Anda seperti penyetoran dan pelaporannya.

Baca Juga : Cara Menghitung PPH 21

Untuk diketahui, pelaporan pajak selambat-lambatnya 20 bulan berikutnya sesudah transaksi di kantor pajak setempat. Ketentuan ini juga berlaku untuk developer properti ketika menunaikan kewajiban pajaknya.

Jika Anda membangun bangunan sendiri, pengenaan PPN seperti yang tertuang dalam Keputusan Menteri Keuangan Nomor 320/KMK.03/2002. Berikut adalah ketentuan yang terdapat pada Keputusan Menteri Keuangan:

- Membangun sendiri tersebut dilakukan tidak dalam kegiatan usaha atau pekerjaan oleh orang pribadi atau badan, yang hasilnya digunakan sendiri atau digunakan oleh pihak lain;

- Bangunan yang dibangun sendiri diperuntukkan bagi tempat tinggal atau tempat usaha. Bangunan untuk tempat tinggal adalah bangunan atau konstruksi yang semata-mata diperuntukkan bagi tempat tinggal (tidak termasuk fasilitas olah raga atau fasilitas lain). Bangunan untuk tempat usaha adalah keseluruhan bangunan atau konstruksi yang diperuntukkan bagi tempat usaha termasuk seluruh fasilitas yang ada;

- Luas bangunan 200m2 atau lebih dan bersifat permanen yang berlaku sejak tanggal 1 Juli 2002.

Itulah beberapa hal yang bisa Anda ketahui seputar cara menghitung PPN. Semoga informasi di atas berguna dan bermanfaat untuk Anda, tak terkecuali untuk Anda yang ingin mengetahui cara menghitung harga sebelum PPN atau cara menghitung PPN masukan dan keluaran.

Gallery Cara Menghitung Harga Sebelum Ppn

Contoh Faktur Pajak Dan Cara Membuatnya

Contoh Faktur Pajak Dan Cara Membuatnya

Tutorial Fungsional Openerp 6 1 Harga Termasuk Pajak Pada

Tutorial Fungsional Openerp 6 1 Harga Termasuk Pajak Pada

Apa Itu Ppn Pajak Pertambahan Nilai Dan Cara Menghitungnya

Apa Itu Ppn Pajak Pertambahan Nilai Dan Cara Menghitungnya

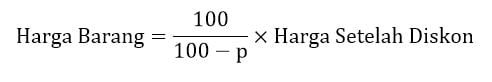

Cara Menghitung Persen Diskon Harga Contoh Soal Kumpulan Rumus

Cara Menghitung Persen Diskon Harga Contoh Soal Kumpulan Rumus

Doc Vpoint Media Solusindo Pengertian Dan Cara Menghitung

Doc Vpoint Media Solusindo Pengertian Dan Cara Menghitung

Cara Menghitung Persen Diskon Harga Contoh Soal Kumpulan Rumus

Cara Menghitung Persen Diskon Harga Contoh Soal Kumpulan Rumus

Cara Menghitung Harga Diskon Dengan Microsoft Excel

Cara Menghitung Harga Diskon Dengan Microsoft Excel

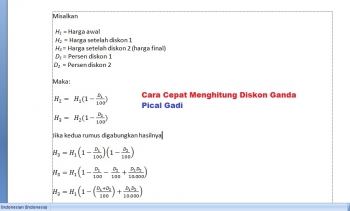

Cara Cepat Menghitung Diskon Ganda Kompasiana Com

Cara Cepat Menghitung Diskon Ganda Kompasiana Com

:strip_icc():format(jpeg)/kly-media-production/medias/2738937/original/000038500_1551240228-foto_menghitung_persen.jpg) Cara Menghitung Persen Di Excel Mudah Dipraktikkan Tekno

Cara Menghitung Persen Di Excel Mudah Dipraktikkan Tekno

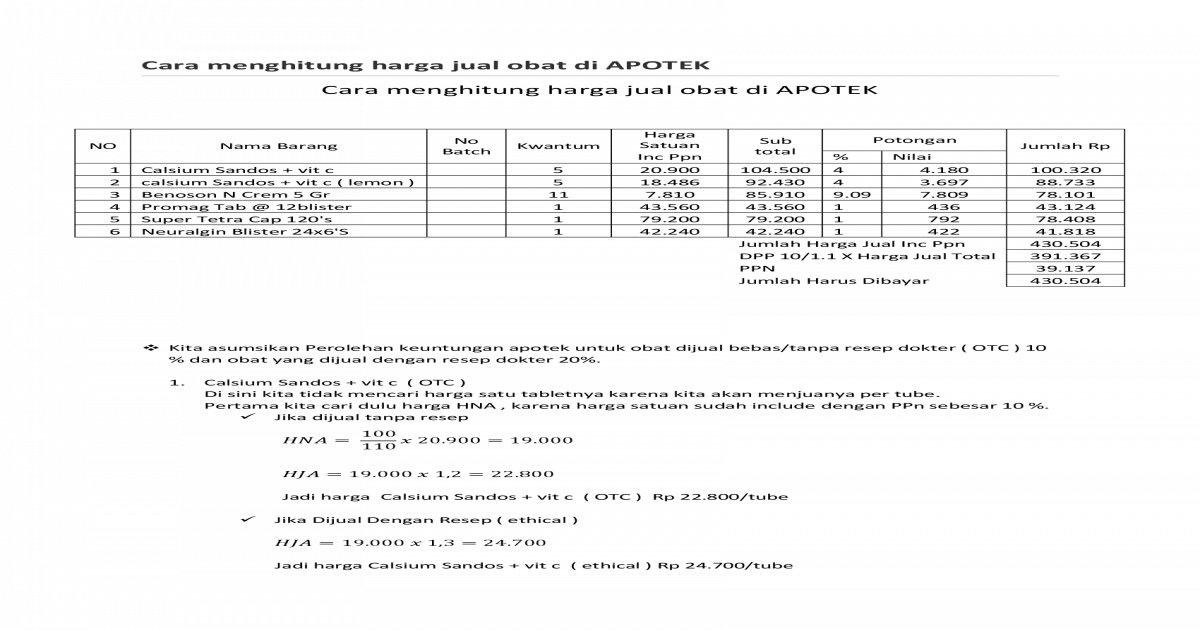

Cara Menghitung Harga Jual Obat Di Apotek

Cara Menghitung Harga Jual Obat Di Apotek

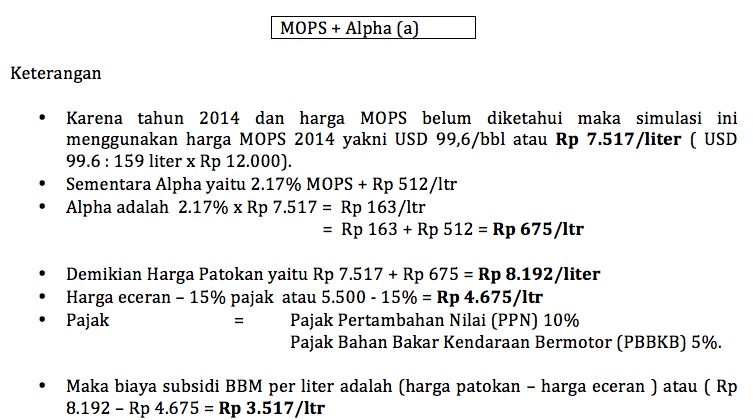

Ppn Harga Avtur Dan Mahalnya Tiket Pesawat

Ppn Harga Avtur Dan Mahalnya Tiket Pesawat

Cara Menghitung Pajak Ppn Dan Pph Inspektorat Kota Singkawang

Cara Menghitung Pajak Ppn Dan Pph Inspektorat Kota Singkawang

Ayo Kenali Cara Menghitung Pajak Penghasilan

Ayo Kenali Cara Menghitung Pajak Penghasilan

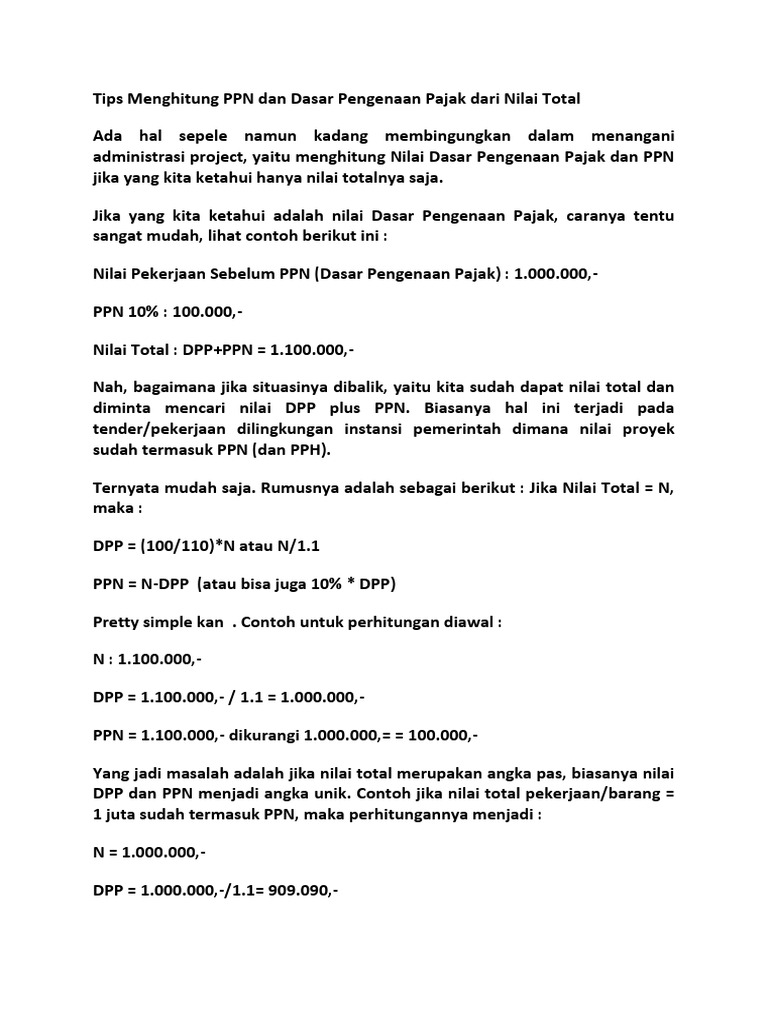

Dasar Pengenaan Pajak Dan Cara Menghitung Ppn Untuk

Dasar Pengenaan Pajak Dan Cara Menghitung Ppn Untuk

![]() Cara Mencari Nilai Asli Sebuah Nilai Setelah Ditambahkan 10

Cara Mencari Nilai Asli Sebuah Nilai Setelah Ditambahkan 10

Cara Mudah Untuk Hindari Ketidaksesuaian Harga Di Go Food

Cara Mudah Untuk Hindari Ketidaksesuaian Harga Di Go Food

Panduan Software Akutansi Online Jurnal

Panduan Software Akutansi Online Jurnal

.jpg?width=820&name=Matematika_Header%20(1).jpg) Bagaimana Cara Menghitung Diskon Dan Pajak

Bagaimana Cara Menghitung Diskon Dan Pajak

Cara Menghitung Harga Sebelum Diskon Idschool

Cara Menghitung Harga Sebelum Diskon Idschool

Menghemat Tanpa Menaikkan Simulasi Perhitungan Bbm Bagian

Menghemat Tanpa Menaikkan Simulasi Perhitungan Bbm Bagian

0 Response to "Cara Menghitung Harga Sebelum Ppn"

Post a Comment