Bejalar Pph Pasal 4 Ayat 2

Bejalar Pph Pasal 4 Ayat 2

Pemotongan Pajak Penghasilan - Pasal 4 Ayat (2)

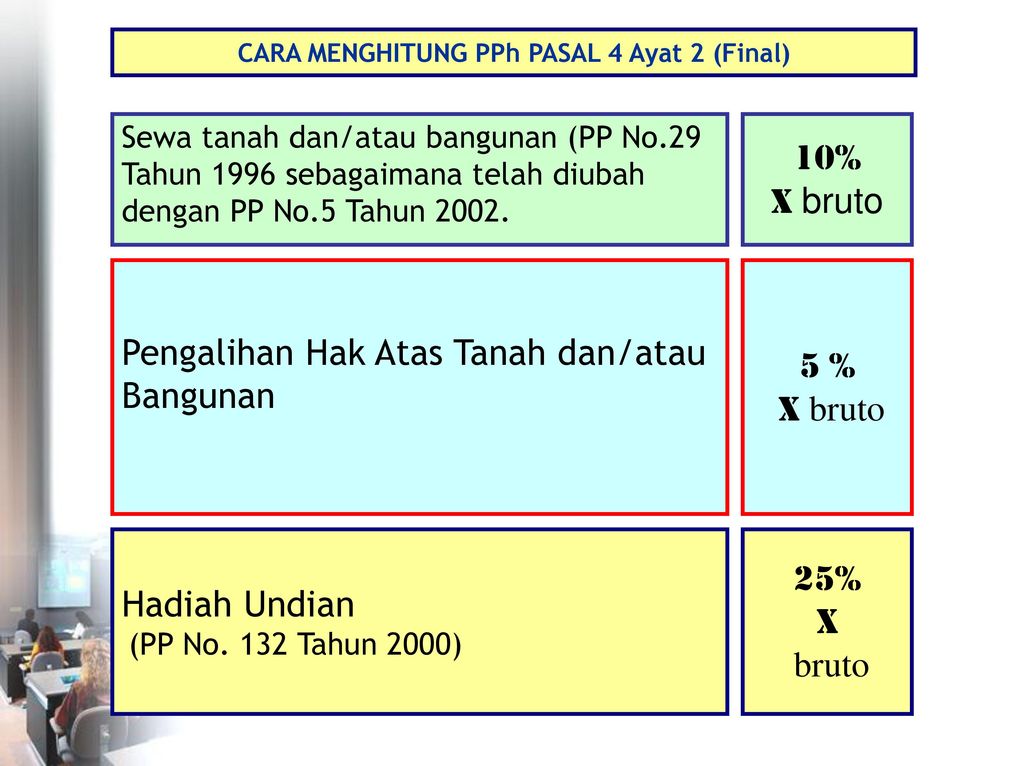

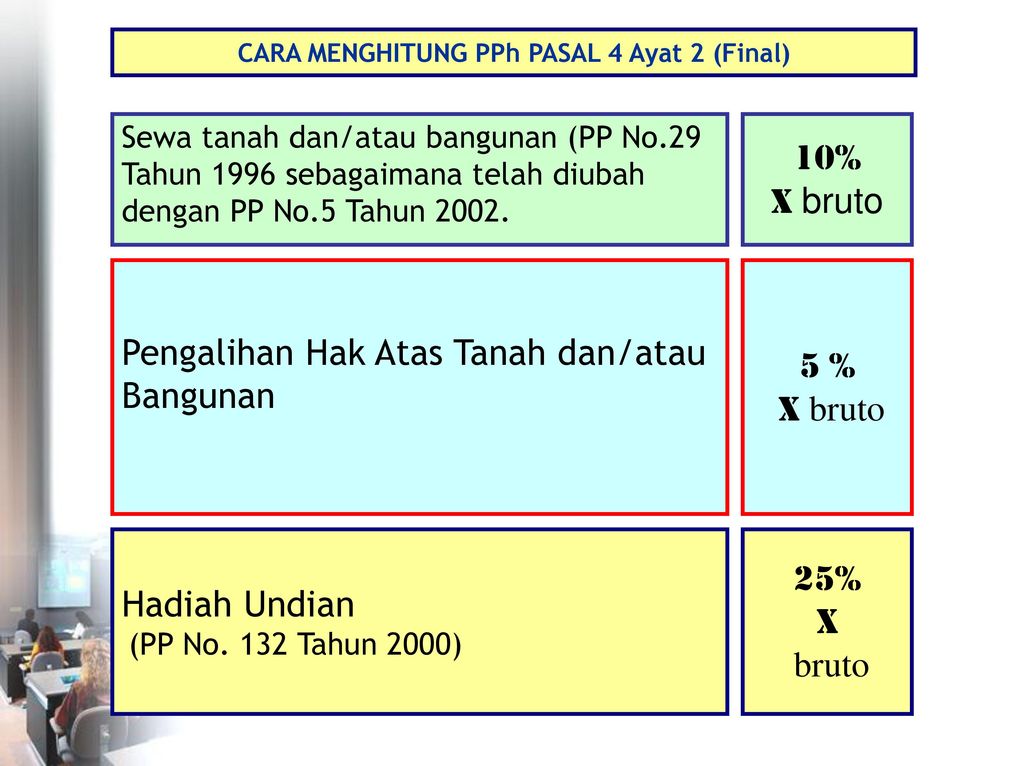

Anda sebagai Wajib Pajak Badan berkewajiban memotong PPh Final Pasal 4 Ayat 2 atas beberapa transaksi atau objek berikut:

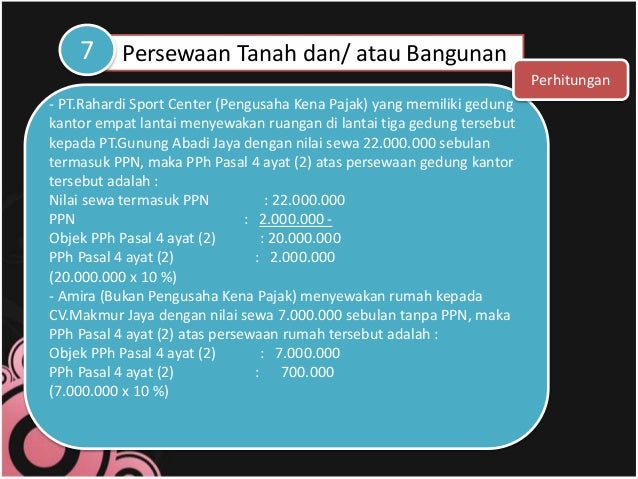

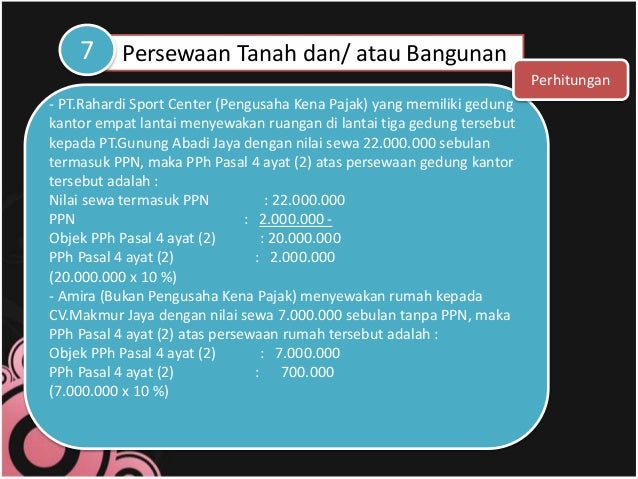

Dalam hal Anda merupakan penyewa tanah/bangunan, yang harus Anda lakukan adalah:

- melakukan pemotongan PPh Pasal 4 ayat (2) sebesar 10% dari jumlah bruto nilai persewaan tanah dan/atau bangunan

- membuat bukti potong PPh Pasal 4 ayat (2) melalui aplikasi e-spt PPh pasal 4 ayat (2)

- melakukan penyetoran PPh Pasal 4 ayat (2) yang telah dipotong tersebut dengan terlebih dahulu membuat kode billing (MAP-KJS 411128-403). Penyetoran dilakukan paling lambat tanggal 10 bulan berikutnya. Misalnya: pemotongan PPh Pasal 4 ayat (2) dilakukan pada bulan Maret 2019, maka penyetoran PPh nya adalah paling lambat dilakukan pada tanggal 10 bulan April 2019.

- melakukan pelaporan PPh Pasal 4 ayat (2) dengan menggunakan aplikasi espt pph melalui djponline.pajak.go.id atau ASP

Dalam hal Anda adalah pemilik tanah/bangunan, yang harus anda lakukan adalah:

- Dalam hal Anda bertransaksi dengan Orang Pribadi maka Anda harus melakukan penyetoran sendiri PPh atas penghasilan yang Anda peroleh sebesar 10% dari jumlah bruto nilai persewaan tanah dan/ atau bangunan

- Melakukan penyetoran PPh Pasal 4 ayat (2) dengan terlebih dahulu membuat kode billing (MAP-KJS 411128-403). Penyetoran dilakukan paling lambat tanggal bulan berikutnya. Misalnya: atas penghasilan dari sewa tanah/bangunan bulan Maret 2019, maka penyetoran PPh nya adalah paling lambat dilakukan pada tanggal 15 bulan April 2019.

- Melakukan pelaporan PPh Pasal 4 ayat (2) dengan menggunakan aplikasi e spt pph melalui djponline.pajak.go.id atau ASP paling lama tanggal 20 bulan berikutnya.

Objek PPh Pasal 4 ayat (2) atas Pengalihan hak atas tanah dan/ atau bangunan adalah penghasilan dari :

a. Pengalihan hak atas tanah dan/atau bangunan; atau

b. Perubahan perjanjian pengikatan jual beli atas tanah dan/atau bangunan.

Dalam hal Anda bukan merupakan Wajib Pajak yang melakukan usaha pokok berupa pengalihan hak atas tanah dan/atau bangunan, maka yang harus Anda lakukan adalah:

- Melakukan penyetoran PPh Pasal 4 ayat (2) sebesar 2,5% (dua koma lima persen) dari jumlah bruto nilai pengalihan hak atas tanah dan/atau bangunan dengan terlebih dahulu membuat kode billing (MAP-KJS 411128-402). Penyetoran dilakukan sebelumakta, keputusan, kesepakatan, ataurisalahlelangataspengalihanhakatastanahdan/ataubangunanditandatanganiolehpejabat yang berwenang.

- Mengajukan permohonan penelitian formal atas bukti pemenuhan kewajiban penyetoran Pajak Penghasilan ke Kantor Pelayanan Pajak yang wilayah kerjanya meliputi lokasi tanah dan/atau bangunan (PER-26/PJ/2018)

- Mengambilsendiri Surat Keterangan Penelitian Formal Bukti Pemenuhan Kewajiban Penyetoran Pajak Penghasilan atau Surat Pemberitahuan Permohonan Penelitian Tidak Lengkap dan/atau Tidak Sesuai di Kantor Pelayanan Pajak yang wilayah kerjanya meliputi lokasi tanah dan/atau bangunan dalam jangka waktu paling lama 3 (tiga) hari kerja.

Permohonan dilakukan dengan menggunakan surat permohonan sebagaimana tercantum dalam Lampiran I PER-26/PJ/2018dengan dilampiri:

- Surat Setoran Pajak atau sarana administrasi lainnya yang disamakan dengan Surat Setoran Pajak;

- Surat pernyataan pengalihan hak atas tanah dan/atau bangunan atau perjanjian pengikatan jual beli atas tanah dan/atau bangunan beserta perubahannya yang telah diisi secara lengkap menggunakan formulir sebagaimana tercantum dalam Lampiran II PER-26/PJ/2018;

- Fotokopi seluruh bukti penjualan (bukti transfer, faktur penjualan dan/atau bukti penerimaan kas);

- fotokopi SPPT PBB tahun terakhir;

- fotokopi KTPbagi pembeli dan penjual yang berstatus Warga Negara Indonesia; dan

- fotokopi Paspor bagi pembeli dan penjual yang berstatus Warga Negara Asing.

- Dalam hal penyampaian permohonan penelitian dikuasakan, wajib dilampiri dengan surat kuasa dan fotokopi Kartu Tanda Penduduk yang diberi kuasa untuk menyampaikan dan/atau mengambil dokumen.

- Dalam hal Wajib Pajak memenuhi syarat tidak wajib memiliki NPWP, wajib melampirkan surat pernyataansebagaimana tercantum dalam Lampiran III PER-26/PJ/2018.

Dalam hal Anda merupakan Wajib Pajak yang melakukan usaha pokok berupa pengalihan hak atas tanah dan/atau bangunan, maka yang harus Anda lakukan adalah:

- Melakukan penyetoran PPh Pasal 4 ayat (2) sebesar 2,5% (dua koma lima persen) dari jumlah bruto nilai pengalihan hak atas tanah dan/atau bangunan dengan terlebih dahulu membuat kode billing (MAP-KJS 411128-402). Penyetoran dilakukan sebelumakta, keputusan, kesepakatan, atau risalah lelang atas pengalihan hak atas tanah dan/atau bangunan ditandatangani oleh pejabat yang berwenang. Dalam hal yang dialihkan adalah Rumah Sederhana dan Rumah Susun Sederhana yang mendapat pembebasan PPN maka tarifnya adalah 1%.

- Mengajukan permohonan penelitian formal atas bukti pemenuhan kewajiban penyetoran Pajak Penghasilan ke Kantor Pelayanan Pajak yang wilayah kerjanya meliputi lokasi tanah dan/atau bangunan (PER-26/PJ/2018). Permohonan dilakukan dengan menggunakan surat permohonan Lampiran IA PER-26/PJ/2018 dengan dilampiri daftar pembayaran Pajak Penghasilan dalam bentuk dokumen fisik (hardcopy) dan dokumen elektronik (softcopy) sesuai dengan format dalamLampiran IB PER-26/PJ/2018.

- Mengambilsendiri Surat Keterangan Penelitian Formal Bukti Pemenuhan Kewajiban Penyetoran Pajak Penghasilan atau Surat Pemberitahuan Permohonan Penelitian Tidak Lengkap dan/atau Tidak Sesuai di Kantor Pelayanan Pajak yang wilayah kerjanya meliputi lokasi tanah dan/atau bangunan dalam jangka waktu:

- Paling lama 3 (tiga) hari kerja jika jumlah bukti pembayaran dalam daftar pembayaran pajak penghasilan paling banyak 10 buah.

- Paling lama 10 hari kerja jika jumlah bukti pembayaran dalam daftar pembayaran pajak penghasilan lebih dari 10 buah.

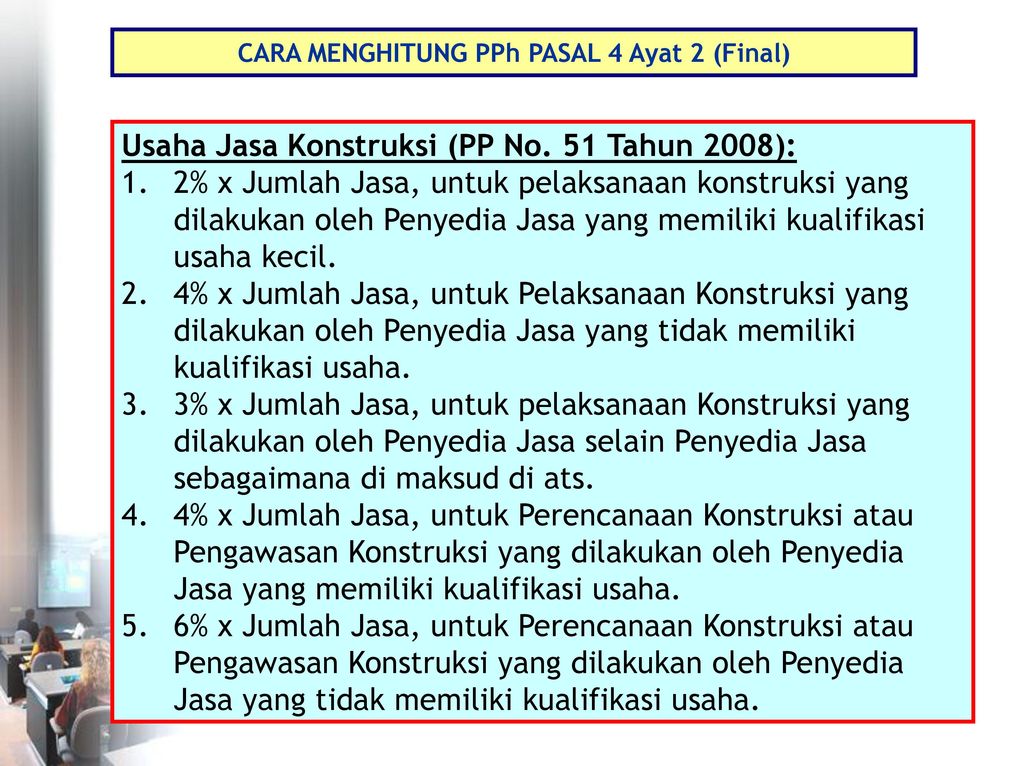

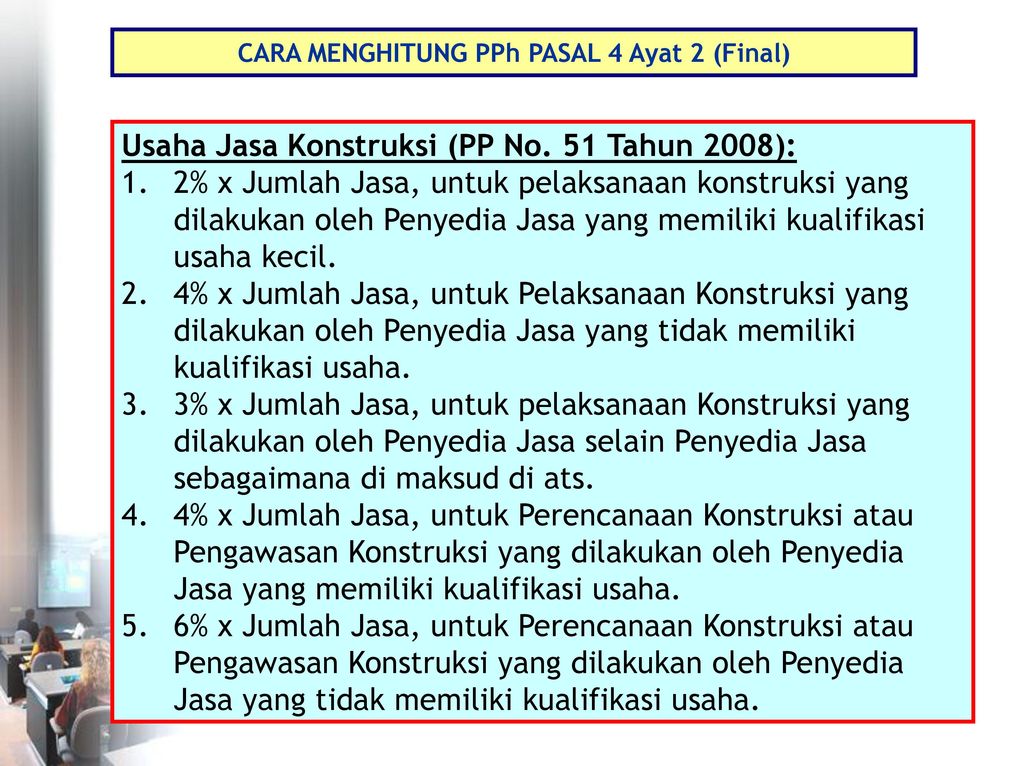

Objek PPh Pasal 4 ayat (2) atas Jasa Konsruksi adalah penghasilan dari :

- layanan jasa konsultasi perencanaan pekerjaan konstruksi,

- layanan jasa pelaksanaan pekerjaan konstruksi, dan

- layanan jasa konsultasi pengawasan pekerjaan konstruksi.

Tarif jasa konstruksi:

- Pelaksana Konstruksi:

- 2%: kualifikasi usaha kecil;

- 4%: tidak punya kualifikasi;

- 3%: kualifikasi selain kecil (menengah & besar)

- Perencanaan/Pengawasan Konstruksi:

- 4%: punya kualifikasi usaha;

- 6%: tidak punya

Jika Anda adalah pengusaha jasa konstruksi, yang harus Anda lakukan adalah:

- Jika Anda bertransaksi dengan WP Badan, maka Anda harus memastikan bahwa Anda menerima bukti potong PPh Pasal 4 ayat (2). Untuk seterusnya disimpan dan dijadikan salah satu bahan untuk melakukan pengisian Lampiran IV SPT Tahunan PPh Badan tahun Pajak tersebut. Jika pemotong pajaknya kurang melakukan pemotongan maka Anda harus membayar sisanya sendiri.

- Jika Anda bertransaski dengan WP Orang Pribadi, maka Anda harus menyetor sendiri PPh Pasal 4 ayat (2) dengan terlebih dahulu membuat kode billing (MAP KJS 411128-409), kemudian melaporkan e-spt PPh Pasal 4 ayat (2) melalui djponline.pajak.go.id atau ASP.

Jika Anda adalah pengguna jasa konstruksi, yang harus Anda lakukan adalah:

- Melakukan pemotongan PPh Pasal 4 ayat (2) sesuai dengan tarif yang berlaku, dan memberikan bukti potong melalui aplikasi e-spt PPh pasal 4 ayat (2)

- Melakukan penyetoran PPh Pasal 4 ayat (2) dengan terlebih dahulu membuat kode billing (MAP KJS 411128-409)

- melaporkan e-spt PPh Pasal 4 ayat (2) melalui djponline.pajak.go.id atau ASP.

Jika Anda membayarkan Dividen kepada Orang Pribadi, maka yang harus Anda lakukan adalah:

- melakukan pemotongan PPh Pasal 4 ayat (2) sebesar 10% saat dividen disediakan untuk dibayarkan dan membuat bukti potong PPh Pasal 4 ayat (2) melalui aplikasi e-spt PPh pasal 4 ayat (2)

- melakukan penyetoran PPh dengan terlebih dahulu membuat kode billing (MAP-KJS 411128-419). Penyetoran dilakukan paling lambat tanggal 10 bulan berikutnya.

- melakukan pelaporan PPh Pasal 4 ayat (2) dengan menggunakan aplikasi e spt pph melalui djponline.pajak.go.id atau ASP paling lama tanggal 20 bulan berikutnya.

Jika Anda menerima Dividen, maka yang harus Anda lakukan adalah memastikan bahwa Anda menerima bukti potong PPh Pasal 4 ayat (2). Untuk seterusnya disimpan dan dijadikan salah satu bahan untuk melakukan pengisian Lampiran III SPT Tahunan PPh OP tahun Pajak tersebut.

Jika Anda sebagai penyelenggara undian memberikan hadiah undian kepada peserta kegiatan, maka yang harus Anda lakukan adalah:

- melakukan pemotongan PPh Pasal 4 ayat (2) sebesar 25% dari nilai hadiah undian. Nilai hadiah undian adalah nilai uang atau nilai pasar apabila hadiah tersebut diserahkan dalam bentuk natura misalnya mobil.

- membuat bukti potong PPh Pasal 4 ayat (2) melalui aplikasi e-spt PPh pasal 4 ayat (2)

- melakukan penyetoran PPh dengan terlebih dahulu membuat kode billing (MAP-KJS 411128-405). Penyetoran dilakukan paling lambat tanggal 10 bulan berikutnya.

- melakukan pelaporan PPh Pasal 4 ayat (2) dengan menggunakan aplikasi e spt pph melalui djponline.pajak.go.id atau ASP paling lama tanggal 20 bulan berikutnya.

Jika Anda adalah WP yang pada tahun pajak 2017 dan 2018 mempunyai penghasilan dari usaha yang nilainya tidak lebih dari Rp.4.800.000.000,00 setahun, maka yang harus anda lakukan adalah:

- Memilih untuk dikenakan PPh Pasal 25 dengan tarif umum PPh yang bersifat tidak final atau memilih untuk dikenakan PPh yang bersifat final sebesar 0,5% per bulan dari jumlah pruto penghasilan sebulan.

- Dalam hal Anda memilih untuk dikenakan PPh Pasal 25 dengan tarif umum PPh yang bersifat tidak final, maka yang harus Anda lakukan adalah menyampaikan Surat Keterangan paling lambat pada akhir Tahun Pajak dan Anda dikenai Pajak Penghasilan berdasarkan Ketentuan Umum Pajak Penghasilan mulai Tahun Pajak berikutnya.

- Dalam hal Anda memilih untuk dikenakan PPh yang bersifat final sebesar 0,5% per bulan, maka yang harus anda lakukan adalah:

- Mengajukan permohonan Surat Keterangan PP 23 ke KPP tempat Anda terdaftar

- Untuk selanjutnya dalam hal bertransaksi dengan pemotong pajak, maka Anda dapat menyerahkan fotokopi Surat Keterangan agar dapat dipotong PPh Final sebesar 0,5% oleh pemotong pajak

- Menerima fotokopi bukti penyetoran PPh (SSP) dari pemotong Pajak. Yang harus diperhatikan adalah bukti pembayarannya adalah atas nama dan NPWP Anda sebagai pihak yang menerima penghasilan.

- Menghitung jumlah peredaran usaha dalam satu bulan dan memastikan jumlah penyetoran PPh nya adalah 0,5% dari jumlah peredaran usaha dalam satu bulan.

- Dalam hal Anda menggunakan jasa atau membeli barang dari Wajib Pajak yang mempunyai Surat Keterangan PP 23, maka yang harus Anda lakukan adalah:

- Membuat kode billing dengan nama dan NPWP pihak yang menerima penghasilan

- Memberikan fotokopi bukti penyetoran PPh kepada pihak yang menerima penghasilan

PENGHITUNGAN PAJAK, WAKTU SETOR, DAN LAPOR

| No | Uraian | Perhitungan Pajak | Waktu Setor dan Lapor |

| 1 | Sewa tanah dan/atau bangunan. | 10% x Jumlah bruto nilai persewaan tanah dan/atau bangunan | Disetor oleh pemotong maksimal tanggal 10 bulan berikutnya, jika disetor sendiri maksimal tanggal 15 bulan berikutnya. Pelaporan SPT Masa maks tanggal 20 bulan berikutnya. |

| 2 | Pengalihan hak atas tanah dan/atau bangunan. | 2,5% x Jumlah bruto nilai pengalihan hak atas tanah dan/atau bangunan. Rumah Sederhana dan Rumah Susun Sederhana dikenakan= 1% x jumlah bruto nilai pengalihan | Disetor sendiri oleh penerima penghasilan sebelum akta ditandatangani oleh pejabat yang berwenang. Untuk lelang, disetor oleh Pejabat Lelang atas nama pemilik harta |

| 3 | Jasa Konstruksi | Pelaksanaan Konstruksi: - 2%: kualifikasi usaha kecil;

- 4%: tidak memiliki kualifikasi;

- 3%: kualifikasi selain kecil (menengah & besar)

Perencanaan/Pengawasan Konstruksi: - 4%: memiliki kualifikasi usaha;

- 6%: tidak memiliki kualifikasi usaha.

| Disetor oleh pemotong: paling lambat disetor tanggal 10 bulan berikutnya. Disetor sendiri (tidak dipotong): disetor paling lambat tanggal 15 bulan berikutnya. |

| 4 | Penjualan saham di Bursa Efek | selain IPO= 0,1% x Jumlah bruto nilai transaksi penjualan IPO=((0,5 % x nilai saham) +(0,1 % x jumlah bruto nilai transaksi penjualan)) | Pemotong Pajak setor paling lambat tanggal 20 bulan berikutnya. Pemotong Pajak adalah: - selain IPO: perantara pedagang efek

- IPO: Emiten

Pelaporan untuk: - Selain IPO: maksimal tanggal 25 bulan berikutnya setelah saham diperdagangkan

- IPO: maksimal tanggal 20 setelah bulan penyetoran

|

| 5 | Penghasilan Bunga/ Diskonto Obligasi Yg dimaksud dengan Obligasi disini adalah Surat Utang dan Surat Utang Negara (SUN) yang berjangka waktu lebih dari 12 bulan. Untuk SBSN dengan jangka waktu lebih dari 12 bulan juga mengikuti ketentuan seperti Obligasi Negara. Dikecualikan dari pemotongan PPh Pasal 4(2) jika: - penerima adalah WP Dana Pensiun yang telah disahkan oleh MenKeu;

- WP Bank yang didirikan di Indonesia, atau cabang bank luar negeri di Indonesia.

| Untuk Wajib Pajak Dalam Negeri dan Bentuk Usaha Tetap:15% x Jumlah bruto bunga/diskonto Untuk Wajib Pajak Luar Negeri selain Bentuk Usaha Tetap:20% x Jumlah bruto bunga/diskonto atau sesuai tarif P3B Untuk Wajib Pajak reksadana yg terdaftar di Otoritas Jasa Keuangan: - 5% x Jumlah bruto (tahun 2014-2020)

- 15% x Jumlah bruto (tahun 2021- dan seterusnya)

| Pemotong Pajak setor paling lambat tanggal 10 bulan berikutnya. Pelaporan paling lambat tanggal 20 bulan berikutnya. |

| 6 | Surat Perbendaharaan Negara (SPN)= SUN berjangka waktu paling lama 12 bulan. | 20% x diskonto SPN (yg dikecualikan dari pemotongan: bank yg didirikan di Indonesia atau cabang bank Luar Negeri di Indonesia, Dana Pensiun, Reksadana yg terdaftar di BAPEPAM-LK) |

Pemotong Pajak setor paling lambat tanggal 10 bulan berikutnya. Pelaporan paling lambat tanggal 20 bulan berikutnya. | | 7 | Deviden yang dibagikan kepada OP | 10% x Jumlah bruto deviden | Pemotong Pajak setor paling lambat tanggal 10 bulan berikutnya. Pelaporan paling lambat tanggal 20 bulan berikutnya. |

| 8 | Bunga Simpanan Koperasi yang dibayarkan kepada anggota koperasi orang pribadi | 0% atas bunga simpanan koperasi sampai dengan Rp 240.000 10% x Jumlah bruto (utk bunga simpanan diatas Rp 240.000 sebulan.) | Pemotong Pajak setor paling lambat tanggal 10 bulan berikutnya. Pelaporan paling lambat tanggal 20 bulan berikutnya. |

| 9 | Pendapatan bunga deposito dan tabungan serta Sertifikat Bank Indonesia (SBI) | Untuk Wajib Pajak Dalam Negeri & Bentuk Usaha Tetap:20% x jumlah bruto bunga Untuk Wajib Pajak Luar Negeri:20% x jumlah bruto bunga atau sesuai P3B dikecualikan dari pemotongan: - jumlah tidak melebihi Rp 7,5 juta

- jika penerima: bank yg didirikan di Indonesia atau cabang bank Luar Negeri di Indonesia.

- jika penerima: Dana Pensiun yg telah disahkan Menteri Keuangan.

- bunga tabungan pada bank yang ditunjuk Pemerintah dlm rangka pemilikan Rumah Sederhana, dan sebagainya.

| Pemotong Pajak setor paling lambat tanggal 10 bulan berikutnya. Pelaporan paling lambat tanggal 20 bulan berikutnya. |

| 10 | Hadiah Undian | 25% x jumlah bruto nilai hadiah | Pemotong Pajak setor paling lambat tanggal 10 bulan berikutnya. Pelaporan paling lambat tanggal 20 bulan berikutnya. |

| 11 | Penjualan saham milik Modal Ventura | 0,1% x jumlah bruto nilai transaksi Jika saham diperjualbelikan di Bursa Efek, maka berlaku ketentuan tentang penjualan saham di Bursa Efek. | Disetor paling lambat tanggal 10 bulan berikutnya. Pelaporan paling lambat tanggal 20 bulan berikutnya. |

|

Gallery Pph Pasal 4 Ayat 2 Atas Sewa

Cara Membuat Laporan Spt Masa Pph Pasal 4 Ayat 2

Cara Membuat Laporan Spt Masa Pph Pasal 4 Ayat 2

Kewajiban Pph Bulanan Atmadja Associates

Kewajiban Pph Bulanan Atmadja Associates

Ortax Alisveris Ve Perakende Facebook 52 Degerlendirme

Ortax Alisveris Ve Perakende Facebook 52 Degerlendirme

Apakah Pemilik Indekos Harus Bayar Pajak Juga

Apakah Pemilik Indekos Harus Bayar Pajak Juga

Penerapan Tarif Pemotongan Serta Pelaporan Spt Untuk Pajak

Penerapan Tarif Pemotongan Serta Pelaporan Spt Untuk Pajak

Apakah Pemilik Indekos Harus Bayar Pajak Juga

Apakah Pemilik Indekos Harus Bayar Pajak Juga

09pj Per43

09pj Per43

Tax Legal Accounting Services Training V2c Consultant

Tax Legal Accounting Services Training V2c Consultant

Kewajiban Pph Bulanan Atmadja Associates

Kewajiban Pph Bulanan Atmadja Associates

Penghitungan Pph Final Ppt Download

Penghitungan Pph Final Ppt Download

Penghitungan Pph Final Ppt Download

Penghitungan Pph Final Ppt Download

Materi 6a Pph Final

Materi 6a Pph Final

Penghitungan Pph Final Ppt Download

Penghitungan Pph Final Ppt Download

Contoh Soal Pph Pasal 4 Ayat 2 Dan Jurnalnya Mas Raffi

Contoh Soal Pph Pasal 4 Ayat 2 Dan Jurnalnya Mas Raffi

09pj Per43

09pj Per43

Pajak Pph Final Perhitungan Pencatatan Pph Pasal 4 Ayat

Pajak Pph Final Perhitungan Pencatatan Pph Pasal 4 Ayat

09pj Per53

09pj Per53

Penjelasan Pasal 4 Ayat 2 Uu Pph

Penjelasan Pasal 4 Ayat 2 Uu Pph

Masa Pph Final Pasal 4 Ayat 2

Masa Pph Final Pasal 4 Ayat 2

Contoh Pph Pasal 4 Ayat 2 Atas Penjualan Tanah Dan 09pj

Contoh Pph Pasal 4 Ayat 2 Atas Penjualan Tanah Dan 09pj

Bukti Potong 4 Ayat 2 Sewa Tanah Dan Atau Bangunan 0

Bukti Potong 4 Ayat 2 Sewa Tanah Dan Atau Bangunan 0

Bab Iv Pembahasan Iv 1 Evaluasi Pph Pasal 4 Ayat 2 Tahun

Bab Iv Pembahasan Iv 1 Evaluasi Pph Pasal 4 Ayat 2 Tahun

Tax Legal Accounting Services Training V2c Consultant

Tax Legal Accounting Services Training V2c Consultant

Pph Formulir Hasil Pencarian

Pph Formulir Hasil Pencarian

Pph Pasal 4 Ayat 2 Bagaimana Ketentuan Perpajakannya

Pph Pasal 4 Ayat 2 Bagaimana Ketentuan Perpajakannya

Kumpulan Data Pph Pasal 4 Ayat 2

Kumpulan Data Pph Pasal 4 Ayat 2

Cara Install Espt Pph Pasal 4 Ayat 2 Terbaru

Cara Install Espt Pph Pasal 4 Ayat 2 Terbaru

Pph Pasal 4 2 Pdf Document

Pph Pasal 4 2 Pdf Document

Formulir Bukti Pemotongan Pemungutan Pph Pasal 4 Ayat 2

Formulir Bukti Pemotongan Pemungutan Pph Pasal 4 Ayat 2

Cara Membuat Laporan Spt Masa Pph Pasal 4 Ayat 2

Cara Membuat Laporan Spt Masa Pph Pasal 4 Ayat 2  Kewajiban Pph Bulanan Atmadja Associates

Kewajiban Pph Bulanan Atmadja Associates

Apakah Pemilik Indekos Harus Bayar Pajak Juga

Penerapan Tarif Pemotongan Serta Pelaporan Spt Untuk Pajak

Penerapan Tarif Pemotongan Serta Pelaporan Spt Untuk Pajak Apakah Pemilik Indekos Harus Bayar Pajak Juga

Tax Legal Accounting Services Training V2c Consultant

Tax Legal Accounting Services Training V2c Consultant  Kewajiban Pph Bulanan Atmadja Associates

Kewajiban Pph Bulanan Atmadja Associates  Penghitungan Pph Final Ppt Download

Penghitungan Pph Final Ppt Download  Penghitungan Pph Final Ppt Download

Penghitungan Pph Final Ppt Download  Penghitungan Pph Final Ppt Download

Penghitungan Pph Final Ppt Download  Contoh Soal Pph Pasal 4 Ayat 2 Dan Jurnalnya Mas Raffi

Contoh Soal Pph Pasal 4 Ayat 2 Dan Jurnalnya Mas Raffi  Pajak Pph Final Perhitungan Pencatatan Pph Pasal 4 Ayat

Pajak Pph Final Perhitungan Pencatatan Pph Pasal 4 Ayat  Penjelasan Pasal 4 Ayat 2 Uu Pph

Penjelasan Pasal 4 Ayat 2 Uu Pph  Contoh Pph Pasal 4 Ayat 2 Atas Penjualan Tanah Dan 09pj

Contoh Pph Pasal 4 Ayat 2 Atas Penjualan Tanah Dan 09pj

Bab Iv Pembahasan Iv 1 Evaluasi Pph Pasal 4 Ayat 2 Tahun

Bab Iv Pembahasan Iv 1 Evaluasi Pph Pasal 4 Ayat 2 Tahun  Tax Legal Accounting Services Training V2c Consultant

Tax Legal Accounting Services Training V2c Consultant  Pph Pasal 4 Ayat 2 Bagaimana Ketentuan Perpajakannya

Pph Pasal 4 Ayat 2 Bagaimana Ketentuan Perpajakannya

Cara Install Espt Pph Pasal 4 Ayat 2 Terbaru

Cara Install Espt Pph Pasal 4 Ayat 2 Terbaru  Formulir Bukti Pemotongan Pemungutan Pph Pasal 4 Ayat 2

Formulir Bukti Pemotongan Pemungutan Pph Pasal 4 Ayat 2

0 Response to "Pph Pasal 4 Ayat 2 Atas Sewa"

Post a Comment