Cara Menghitung Pph 21 Karyawan

Petunjuk Dan Contoh Pph Pasal 21

Petunjuk Dan Contoh Pph Pasal 21

Cara Menghitung PPH 21 Berdasarkan PTKP Terbaru

Dalam dunia kerja kita kerap dihadapkan dengan pajak. Merupakan kewajiban setiap warga negara untuk membayar pajak bila sudah memenuhi syarat yang telah ditentukan. Hanya saja tidak semua orang paham benar mengenai pajak. Seperti halnya cara menghitung PPh 21.

Maka dari itu kami akan membahas seputar perhitungan PPh 21. Sebelum masuk ke pembahasan inti ada beberapa hal yang perlu Anda ketahui. Seperti dasar hukum perhitungan PPh pasal 21, ketentuan PTKP terbaru, tarif PPh 21 hingga cara menghitung PPh 21 karyawan.

Dasar Hukum Perhitungan PPh Pasal 21

Semua hal yang berkaitan dengan pajak sudah diatur dalam Undang-Undang. Untuk dasar hukum perhitungan dan pemotongan pajak penghasilan bisa Anda jumpai pada UU No.. 36 Tahun 2008 Pasal 21. Sedangkan yang terbaru ada pada Peraturan Direktur Jenderal Pajak No. PER-16/PJ/2016 yang mengatur tarif terbaru Penghasilan Tidak Kena Pajak (PTKP) 2016.

Peserta Wajib Pajak PPh 21

Yang dimaksud peserta wajib pajak PPh 21 adalah orang yang dikenai pajak atas penghasilannya atau penerima penghasilan yang dipotong PPh 21 berdasarkan peraturan Direktur Jenderal Pajak. Peserta wajib pajak ini dibagi menjadi 6 kategori. Berikut adalah rincian selengkapnya.

- Pegawai.

- Penerima uang pesangon, pensiun, atau uang manfaat pensiun, tunjangan hari tua, atau jaminan hari tua, termasuk ahli warisnya juga merupakan wajib pajak PPh 21.

- Wajib pajak PPh 21 kategori bukan pegawai namun menerima penghasilan sehubungan dengan pemberian jasa. Contohnya tenaga ahli, pemain musik, pembawa acara, seniman, olahragawan, pengajar, pengarang, agen iklan, pengelola proyek dan lain sebagainya.

- Anggota dewan komisaris atau dewan pengawas tidak merangkap sebagai Pegawai Tetap pada perusahaan yang sama.

- Mantan pegawai.

- Wajib pajak kategori peserta kegiatan yang menerima atau memperoleh penghasilan sehubungan dengan keikutsertaannya dalam suatu kegiatan. Contohnya peserta lomba, peserta rapat, peserta atau panitia suatu kepanitiaan dan lain sebagainya.

Dasar Pengenaan Pajak (DPP)

Dasar Pengenaan Pajak diperoleh dari penghasilan kena pajak dari wajib pajak penerima penghasilan. Supaya lebih jelas berikut adalah Dasar Pengenaan Pajak yang diatur dalam peraturan Direktur Jenderal Pajak PER-32/PJ/2015.

- Penghasilan kena pajak berlaku bagi:

- Pegawai tetap

- Penerima pensiun berkala

- Pegawai tidak tetap yang penghasilannya dibayar secara bulanan atau jumlah kumulatif penghasilan yang diterima dalam 1 bulan kalender telah melebihi Rp 3.000.000,-

- Bukan pegawai yang menerima imbalan bersifat berkesinambungan

- Dasar Pengenaan Pajak untuk jumlah penghasilan melebihi Rp300.000,- sehari, yang berlaku bagi pegawai tidak tetap atau tenaga kerja lepas yang menerima upah harian, upah mingguan, upah satuan atau upah borongan, sepanjang penghasilan kumulatif yang diterima dalam 1 bulan kalender sudah melebihi Rp3.000.000,-.

- Dasar Pengenaan Pajak (DPP) 50% dari jumlah penghasilan bruto yang berlaku untuk bukan pegawai sebagaimana dimaksud dalam Peraturan Direktur Jenderal Pajak No. PER-32/PJ/2015 Pasal 3 huruf c yang menerima imbalan dengan sifat tidak berkesinambungan.

- Dasar Pengenaan Pajak (DPP) untuk jumlah penghasilan bruto yang berlaku bagi penerima penghasilan selain penerima penghasilan di atas.

- Dasar Pengenaan Pajak (DPP) dan Pemotongan PPh Pasal 26 adalah jumlah penghasilan bruto.

Komponen-Komponen Perhitungan PPh 21

Sebagai wajib pajak Anda perlu mengetahui apa saja komponen-komponen dan konsep dasar cara perhitungan PPh 21. Secara garis besar ada tiga komponen dalam perhitungan PPh pasal 21. Silakan simak penjelasannya berikut.

Komponen pertama adalah penghasilan bruto atau penghasilan kotor. Penghasilan bruto adalah jenis penghasilan yang dikenakan pemotongan PPh Pasal 21. Ada beberapa kategori yang masuk dalam penghasilan bruto, antara lain:

Penghasilan rutin artinya upah atau gaji yang diterima secara teratur oleh orang wajib pajak dalam jangka waktu tertentu. Yang masuk dalam kategori ini adalah gaji pokok dan tunjangan.

Artinya upah atau gaji yang diterima secara tidak teratur oleh pegawai atau penerima penghasilan. Ada tiga hal yang termasuk ke dalam penghasilan tidak rutin. Antara lain bonus, tunjangan hari raya (THR) dan upah lembur.

- Iuran BPJS atau premi asuransi pegawai yang ditanggung perusahaan

BPJS merupakan program jaminan sosial yang diselenggarakan lembaga nirlaba, Badan Penyelenggara Jaminan Sosial (BPJS). Setiap warga negara Indonesia dan orang asing yang tinggal di Indonesia lebih dari 6 bulan wajib menjadi angota BPJS.

Iuran BPJS dibayarkan oleh pemberi kerja dan pekerja dengan persentasi iuran dari gaji atau upah yang telah ditentukan dalam Peraturan Pemerintah. Ada tiga komponen dari iuran BPJS yang masuk dalam komponen perhitungan PPh 21, yakni:

- Jaminan Kecelakaan Kerja (JKK)

- Jaminan Kematian (JK)

- Jaminan Kesehatan (JKes/BPJS Kesehatan)

- Tunjangan PPh 21 (yang dibayarkan oleh perusahaan)

Jika pemberi kerja memberikan tunjangan PPh 21 kepada pegawainya, maka jumlah tunjangan PPh 21 tersebut merupakan komponen penambah penghasilan bruto. Tunjangan PPh 21 ini bisa bersifat penuh atau sebagian.

Akan tetapi ada yang perlu diketahui mengenai tunjangan ini. Metode perhitungan gaji bagi pegawai yang menerima tunjangan PPh 21 adalah metode gaji bersih atau gross-up.

- Pengurang Penghasilan Bruto

Pengurangan penghasilan bruto merupakan biaya-biaya yang bisa mengurangi penghasilan bruto. Setidaknya ada tiga komponen yang mengurangi penghasilan bruto.

Biaya jabatan merupakan biaya yang dikeluarkan oleh pegawai selama satu tahun yang ada hubungannya dengan pekerjaannya. Hal ini diatur dalam Peraturan Direktur Jenderal Pajak No.. PER-16/PJ/2016. Adapun besarannya mencapai 5% dari penghasilan bruto dalam satu tahun dan setinggi-tingginya Rp 500.000 per bulan atau Rp 6 juta per tahun.

Perhitungan PPh 21 juga perlu memperhitungkan biaya pensiun. Biaya ini mengurangi penghasilan bruto dalam menghitung PPh pasal 21 yang terutang dan harus dipotong atas penghasilan yang diterima oleh penerima pensiun secara bulanan.

Dalam Peraturan Direktur Jenderal Pajak No. PER-16/PJ/2016 telah diatur bahwa besarnya biaya pensiun adalah 5% dari penghasilan bruto dan setinggi-tingginya rp 200.000 per bulan atau Rp 2.400.000 per tahun.

- Iuran BPJS yang dibayar oleh karyawan

Untuk iuran BPJS yang dibayar sendiri oleh karyawan, maka komponen dimasukkan sebagai pengurang penghasilan bruto. Ada tiga jenis iuran BPJS yang masuk sebagai pengurang penghasilan bruto, yakni:

- Jaminan Hari Tua (JHT)

- Jaminan Pensiun (JP)

- Jaminan Kesehatan (JKes)

- PTKP (Penghasilan Tidak Kena Pajak)

Cara menghitung pajak penghasilan juga perlu mempertimbangkan PTKP atau Penghasilan Tidak Kena Pajak. PTKP adalah nilai penghasilan bruto bagi wajib pajak yang tidak dikenakan pajak. Dalam Peraturan Direktur Jenderal Pajak No. PER-16/PJ/2016 telah dijelaskan mengenai ketentuan PTKP terbaru. Untuk lebih jelas Anda bisa simak detail berikut ini:

- Rp 54.000.000 per tahun atau Rp 4.500.000 per bulan untuk diri Wajib Pajak orang pribadi

- Rp 4.500.000,- per tahun atau Rp 375.000 per bulan tambahan untuk Wajib Pajak yang kawin

- Rp 54.000.000 per tahun atau Rp 375.000 per bulan untuk istri yang penghasilannya digabung dengan penghasilan suami

- Rp 4.500.000 per tahun atau Rp 375.000 per bulan tambahan untuk setiap anggota keluarga sedarah dan keluarga semenda yang termasuk dalam garis keturunan lurus serta anak angkat yang menjadi tanggungan sepenuhnya, paling banyak 3 orang untuk setiap keluarga.

Tarif PPh Pasal 21

Tarif PPh 21 adalah tarif pajak yang dikenakan kepada wajib pajak orang pribadi dengan jumlah penghasilan tertentu. Tarif tersebut ditentukan dalam Pasal 17 ayat (1) huruf a Peraturan Direktur Jenderal Pajak No. PER-32/PJ/2015. Simak tarif pajak PPh 21 berikut ini:

- Wajib pajak dengan penghasilan tahunan sampai dengan Rp 50.000.000,- dikenakan tarif PPh 21 sebesar 5%

- Wajib pajak dengan penghasilan tahunan di atas Rp 50.000.000,- sampai dengan Rp 250.000.000,- dikenakan tarif PPh 2115%

- Wajib pajak dengan penghasilan tahunan di atas Rp 250.000.000,- sampai dengan Rp 500.000.000,- sebesar 25%

- Wajib pajak dengan penghasilan tahunan di atas Rp 500.000.000,- dikenakan tarif 30%

- Untuk Wajib Pajak yang tidak memiliki NPWP, dikenai tarif 20% lebih tinggi dari mereka yang memiliki NPWP.

Cara Menghitung PPh 21 Karyawan

Masing-masing perusahaan biasanya mempunyai cara menghitung PPh 21 karyawan tersendiri. Maka dari itu tidak mengherankan bila setiap perusahaan mempunyai metode perhitungan PPh 21 yang berbeda. Akan tetapi ada 3 metode penghitungan PPh pasal 21 yang umum dipakai perusahaan. Berikut adalah penjelasan selengkapnya.

- Metode Gross (Gaji Kotor Tanpa Tunjangan Pajak)

Metode ini ditujukan untuk pegawai atau karyawan yang menanggung PPh Pasal 21 terutangnya sendiri. Dengan kata lain gaji bruto karyawan tersebut belum dipotong PPh 21 Pasal 21.

Contoh:

Budi merupakan seorang pegawai di PT. ABC. Saat ini statusnya masih lajang (TK/0). Setiap bulannya Budi mendapat gaji Rp 10.000.000. Maka perhitungannya adalah:

Gaji pokok : Rp 10.000.000

PPh 21 yang ditanggung sendiri : Rp 220.883

Gaji bersih (takehomepay) : Rp 9.779.167

- Metode Gross-Up (Gaji Bersih dengan Tunjangan Pajak)

Metode berikutnya ini ditujukan untuk karyawan yang mendapat tunjangan pajak. Maksudnya gajinya dinaikkan terlebih dahulu sebesar pajak yang dipotong.

Contoh:

Masih sama dengan contoh di atas, perhitungan PPh 21 adalah sebagai berikut:

Gaji pokok : Rp 10.000.000,-

Tunjangan pajak (dari perusahaan) : Rp 259.796,-

Total gaji bruto : 10.259.796,-

Nilai PPh 21 (yang dibayarkan perusahaan) : Rp 259.796,-

Gaji bersih (takehomepay) : Rp 10.000.000,-

- Metode Net (Gaji Bersih dengan Pajak Ditanggung Perusahaan)

Metode net dipakai untuk karyawan yang mendapat gaji bersih dengan pajak yang ditanggung oleh perusahaan. Supaya jelas silakan simak contoh berikut.

Contoh:

Supaya mudah mari kita pakai contoh di atas. Jadi cara menghitung pajak penghasilan (PPh 21) dengan metode net adalah:

Gaji pokok : Rp 10.000.000,-

Total gaji bruto : Rp 10.000.000,-

Pajak yang ditanggung perusahaan : Rp 220.883,-

Nilai PPh 21 (yang dibayarkan perusahaan) : Rp 220.883,-

Gaji bersih (takehomepay) : Rp 10.000.000,-

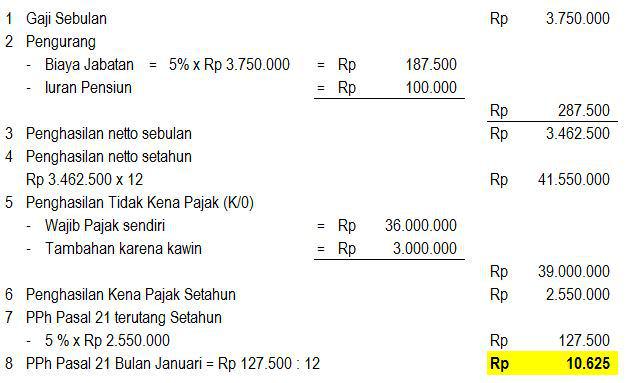

Contoh Perhitungan PPh 21 Per Bulan

Untuk contoh ini kita akan mencari cara menghitung PPh 21 setiap bulan. Misal Agus bekerja di PT XYZ. Saat ini ia belum menikah. Berikut adalah data keuangan Agus:

- Gaji per bulan Rp 3 juta

- Potongan iuran pensiun Rp 30 ribu

- Potongan jaminan hari tua 2% dari gaji

- Premi jaminan kecelakaan kerja 1% dari gaji (dibayar perusahaan)

- Premi jaminan kematian 0,3% dari gaji (dibayar perusahaan)

- Lemburan Rp 2 juta

Berapa perhitungan PPh 21 Agus pada bulan tersebut?

Jawab:

Gaji = Rp 3.000.000

Lembur = Rp 2.000.000

Premi Jaminan Kecelakaan Kerja 1% = Rp 30.000

Premi Jaminan Kematian 0,3% = Rp 9.000

Penghasilan bruto = Rp 5.039.000

Pengurangan

- Biaya Jabatan: 5% x Rp 5.039.000 = Rp 251.950

- Iuran jaminan hari tua 2% dari gaji pokok Rp 60.000

- Iuran pensiun Rp 30.000

Total: Rp 341.950

Penghasilan neto sebulan: Rp 5.039.000 – Rp 341.950 = Rp 4.697.050

Penghasilan neto setahun 12 bulan x Rp 4.697.050 = Rp56.364.600

PTKP untuk wajib pajak sendiri Rp 36.000.000

Penghasilan Kena Pajak setahun Rp 56.364.600 – Rp 36.000.000 = Rp 20.364.600

Pembulatan = Rp 20.364.000

PPh terutang (ditetapkan di PPh Pasal 21)

5% x Rp 20.364.000 = Rp 1.018.200

PPh 21 bulan Januari = Rp 1.018.200 : 12 = Rp 84.850

Untuk diketahui, Penghasilan Kena Pajak harus dibulatkan ke bawah hingga nominal ribuan penuh, atau 3 angka di belakang (ratusan rupiah) adalah 0. Misalnya dari awalnya Rp 56.901.200 dibulatkan menjadi Rp 56.901.000.

Contoh perhitungan PPh 21 di atas berlaku untuk wajib pajak yang sudah punya NPWP. Jika wajib pajak tidak mempunyai NPWP, harus dikalikan 120% menjadi: Rp 84.850 x 120% = Rp 101.820.

Baca Juga : Cara Menghitung Break Event Point

Mungkin itu yang bisa kami sampikan mengenai cara menghitung pph pasal 21 berserta contoh persoalan. Untuk lebih mudahnya sebenarnya bisa menggunakan excel, namun untuk cara menghitung pph 21 excel akan kami bahas pada artikel selanjutnya, semoga bermanfaat.

Gallery Cara Menghitung Pph 21 Karyawan

Tips Hr Payroll Software Cara Menghitung Pajak Pph21

Tips Hr Payroll Software Cara Menghitung Pajak Pph21

Cara Menghitung Pph 21 Pegawai Tetap Gaji Bulanan Dokterpajak

Cara Menghitung Pph 21 Pegawai Tetap Gaji Bulanan Dokterpajak

Cara Sederhana Menghitung Pph 21 Ortax Your Center Of

Cara Sederhana Menghitung Pph 21 Ortax Your Center Of

Panduan Cara Menghitung Pph 21 Lengkap Dengan Contoh Terbaru

Panduan Cara Menghitung Pph 21 Lengkap Dengan Contoh Terbaru

Perhitungan Pph 21 Hot News Batam Com

Perhitungan Pph 21 Hot News Batam Com

Contoh Soal Penghitungan Pph 21 Penghasilan Pegawai Tetap

Contoh Soal Penghitungan Pph 21 Penghasilan Pegawai Tetap

Cara Perhitungan Pph Pasal 21 Terbaru Dengan Excel

Cara Perhitungan Pph Pasal 21 Terbaru Dengan Excel

Petunjuk Dan Contoh Pph Pasal 21

Petunjuk Dan Contoh Pph Pasal 21

Penghitungan Pajak Penghasilan Pasal 21 Bagi Warga Negara

Penghitungan Pajak Penghasilan Pasal 21 Bagi Warga Negara

Cara Menghitung Sendiri Pajak Pph 21 Menggunakan Microsoft Excel

Cara Menghitung Sendiri Pajak Pph 21 Menggunakan Microsoft Excel

Pph Pasal 21 Penjelasan Dan Cara Menghitungnya

Pph Pasal 21 Penjelasan Dan Cara Menghitungnya

Karyawan Perusahaan Gaji Dipotong Pph 21 Perhitungan

Karyawan Perusahaan Gaji Dipotong Pph 21 Perhitungan

Petunjuk Dan Contoh Pph Pasal 21

Petunjuk Dan Contoh Pph Pasal 21

Pph 21 Karyawan Yang Pindah Kerja Di Tengah Tahun Pajak Pt

Pph 21 Karyawan Yang Pindah Kerja Di Tengah Tahun Pajak Pt

Cara Menghitung Pph 21 Karyawan Dengan Mudah Barutahukan

Cara Menghitung Pph 21 Karyawan Dengan Mudah Barutahukan

Pajak Sumenep On Twitter Cara Menghitung Pph Pasal 21

Pajak Sumenep On Twitter Cara Menghitung Pph Pasal 21

Contoh Soal Penghitungan Pph 21 Penghasilan Pegawai Tetap

Contoh Soal Penghitungan Pph 21 Penghasilan Pegawai Tetap

Pph Pasal 21 Bukan Pegawai Ortax Your Center Of

Pph Pasal 21 Bukan Pegawai Ortax Your Center Of

Tarif Pajak Penghasilan Pph 21 Dan Contoh Rumus Perhitungannya

Tarif Pajak Penghasilan Pph 21 Dan Contoh Rumus Perhitungannya

Bagaimana Penghitungan Pph 21 Karyawan Harian Ortax

Bagaimana Penghitungan Pph 21 Karyawan Harian Ortax

Tarif Perhitungan Pph 21 Sesuai Ptkp 2019 Sleekr

Tarif Perhitungan Pph 21 Sesuai Ptkp 2019 Sleekr

Contoh Menghitung Pph 21 Upah Harian Docx

Contoh Menghitung Pph 21 Upah Harian Docx

0 Response to "Cara Menghitung Pph 21 Karyawan"

Post a Comment