Pajak Penghasilan Pasal 21

Kesalahan Mapping Penghasilan Dalam Menghitung Pph Pasal 21

Kesalahan Mapping Penghasilan Dalam Menghitung Pph Pasal 21

Cara Menghitung Pajak Penghasilan & Tarif PPh 21 Terbaru 2019

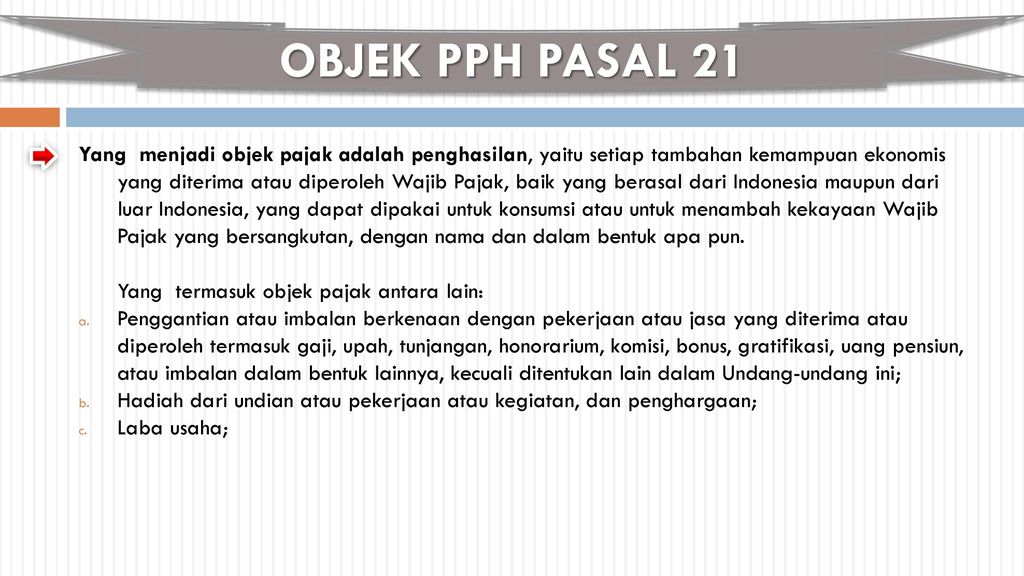

Sebelum menghitung Pajak Penghasilan PPh Pasal 21 sebaiknya Anda harus memahami terlebih dahulu elemen apa saja yang menjadi Objek Pajak Penghasilan, objek pajak PPh Final dan yang tidak termasuk objek pajak penghasilan.

Undang-Undang (UU) Pajak penghasilan yang berlaku di Tahun 2018 ini mengacu pada UU Nomor 36 Tahun 2008.

UU Pajak penghasilan pertama kali diatur dalam Undang-Undang Nomor 7 Tahun 1983 dan beberapa kali mengalami amandemen dan perubahan sebagai berikut: Penghasilan Netto Kena Pajak | Tarif Pajak |

Sampai dengan 50 juta | 5% |

50 juta sampai dengan 250 juta | 15% |

250 juta sampai dengan 500 juta | 25% |

Diatas 500 juta | 30% |

Perhitungan PTKP Tahun 2015:

1. Wajib Pajak Tidak Kawin dan memiliki tanggungan

Uraian | Status | PTKP |

Wajib Pajak | TK0 | 36.000.000,- |

+ Tanggungan 1 | TK1 | 39.000.000,- |

+ Tanggungan 2 | TK2 | 42.000.000,- |

+ Tanggungan 3 | TK3 | 45.000.000,- |

2. Wajib Pajak Kawin

Uraian | Status | PTKP |

+ WP Kawin | K0 | 39.000.000,- |

+ Tanggungan 1 | K1 | 42.000.000,- |

+ Tanggungan 2 | K2 | 45.000.000,- |

+ Tanggungan 3 | K3 | 48.000.000,- |

3.

Uraian | Status | PTKP |

+ WP Kawin | K/I/0 | 75.000.000,- |

+ Tanggungan 1 | K/I/1 | 78.000.000,- |

+ Tanggungan 2 | K/I/2 | 81.000.000,- |

+ Tanggungan 3 | K/I/3 | 84.000.000,- |

Catatan: Tunjangan PTKP untuk anak atau tanggungan maksimal 3 orang

Pada Tanggal 27 Juni 2016 Menteri Keuangan mengeluarkan peraturan perundang-undangan Nomor : 101-PMK.010-2016 mengenai : Penyesuaian Besaran Penghasilan Tidak Kena Pajak yang semula Rp.36 juta berubah menjadi Rp.54 juta pertahun (setara dengan Rp. 4,5 juta per bulan). Undang-Undang ini telah ditandatangani oleh Menteri Keuangan Bapak Bambang P.S. Brodjonegoro.

Menurut Menteri Keuangan Bambang P.S. Brodjonegoro, PTKP ini akan diberlakukan mulai Bulan Juni 2016, dan perhitungannya berlaku surut mulai dari Bulan Januari 2016.

Kalau dianalisa kenaikan PTKP 2016 ini lebih kurang 50% dari PTKP 2015, dan kenaikan PTKP 2015 juga demikian lebih kurang 50% dari PTKP 2014 (data aktual PTKP 2014 : 24,3 juta, 2015 : 36 juta, 2016 : 54 juta).

Kenaikan PTKP 2016 ini ditanggapi positip dari berbagai kalangan masyarakat terutama karyawan atau buruh yang saat ini masih memperoleh penghasilan lebih kurang senilai Upah Minimum Regional (UMR).

Tarif PTKP Tahun 2016/2017/2018 Sesuai PMK 101-PMK.010-2016 :

1. Wajib Pajak Tidak Kawin (TK)

Uraian | Status | PTKP |

Wajib Pajak | TK0 | 54.000.000,- |

Tanggungan 1 | TK1 | 58.500.000,- |

Tanggungan 2 | TK2 | 63.000.000,- |

Tanggungan 3 | TK3 | 67.500.000,- |

2. Wajib Pajak Kawin

Uraian | Status | PTKP |

WP Kawin | K0 | 58.500.000,- |

Tanggungan 1 | K1 | 63.000.000,- |

Tanggungan 2 | K2 | 67.500.000,- |

Tanggungan 3 | K3 | 72.000.000,- |

3. Wajib Pajak Kawin, penghasilan istri dan suami digabung

Uraian | Status | PTKP |

WP Kawin | K/I/0 | 112.500.000,- |

Tanggungan 1 | K/I/1 | 117.000.000,- |

Tanggungan 2 | K/I/2 | 121.500.000,- |

Tanggungan 3 | K/I/3 | 126.000.000,- |

Catatan:

- Tunjangan PTKP untuk anak atau tanggungan maksimal 3 orang

- TK : Tidak Kawin

- K : Kawin

- K/I : Kawin dan penghasilan pasangan digabung

1. Wajib Pajak Tidak Kawin (TK)

Uraian | Status | Kenaikan PTKP |

Wajib Pajak | TK0 | 18.000.000,- |

Tanggungan 1 | TK1 | 19.500.000,- |

Tanggungan 2 | TK2 | 21.000.000,- |

Tanggungan 3 | TK3 | 22.500.000,- |

2. Wajib Pajak Kawin (K)

Uraian | Status | Kenaikan PTKP |

WP Kawin | K0 | 19.500.000,- |

Tanggungan 1 | K1 | 21.000.000,- |

Tanggungan 2 | K2 | 22.500.000,- |

Tanggungan 3 | K3 | 24.000.000,- |

3. Wajib Pajak Kawin, penghasilan istri dan suami digabung

Uraian | Status | Kenaikan PTKP |

WP Kawin | K/I/0 | 37.500.000,- |

Tanggungan 1 | K/I/1 | 39.000.000,- |

Tanggungan 2 | K/I/2 | 40.500.000,- |

Tanggungan 3 | K/I/3 | 42.000.000,- |

- Hitung penghasilan bruto Anda dalam setahun, seperti gaji pokok ditambah dengan tunjangan-tunjangan lainnya.

- Hitung Penghasilan Tidak Kena Pajak (PTKP), sesuai dengan status Anda.

- Hitung pengurang lainnya seperti : Tunjangan Biaya Jabatan 5% & Iuran Pensiun 5% dari penghasilan bruto, catatan: Tunjangan Biaya Jabatan Maksimal Rp. 6 juta per tahun, dan Tunjangan Iuran Pensiun maksimal 2,4 juta per tahun.

- Hitung Penghasilan netto Anda : Penghasilan Bruto – PTKP – Iuran Jabatan & Pensiun.

- Kalikan Penghasilan Netto dengan tarif Pajak Penghasilan yang berlaku.

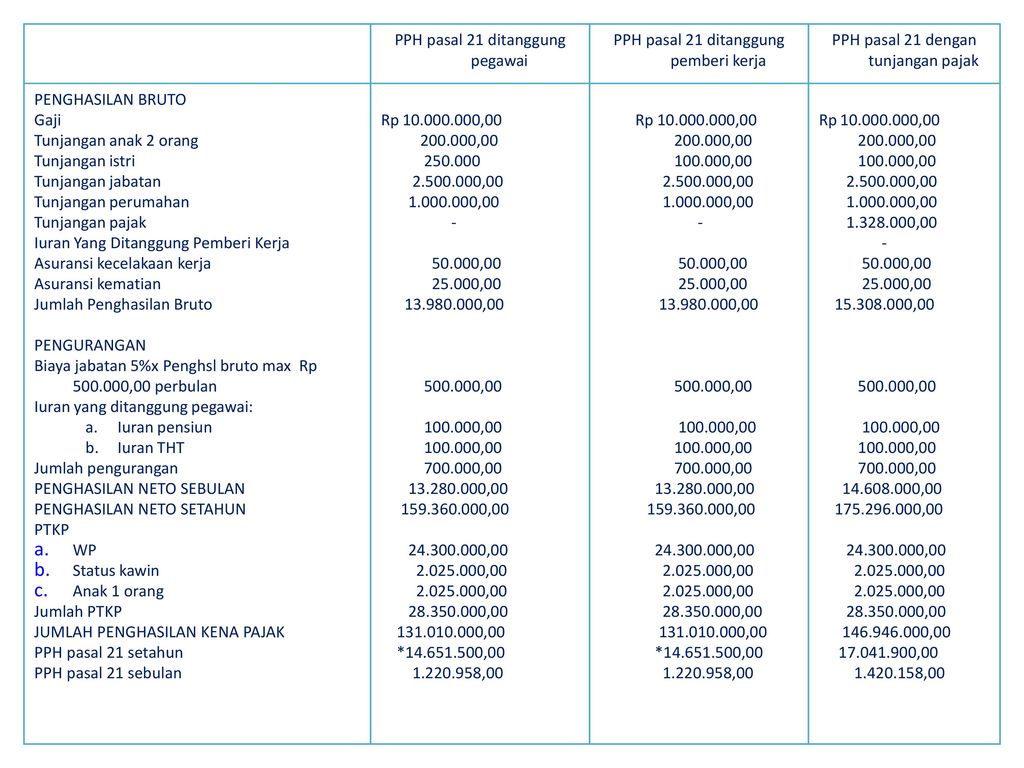

Agar Anda dapat lebih memahami cara perhitungan pajak penghasilan, berikut ini kami berikan contoh perhitungan pajak penghasilan Pph 21:

Misalnya A adalah seorang karyawan status kawin dengan anak 1, dengan asumsi data penghasilan sebagai berikut:

Gaji Pokok Rp. 5 juta

Tunjangan Transportasi, Uang Makan dan lain-lain : Rp. 2 juta

Total Penghasilan Bruto : Rp. 7 juta Membayar Iuran Pensiun Rp. 200 ribu per bulan kepada lembaga dana pensiun dimana pendiriannya telah disahkan oleh Menteri Keuangan.

| Gaji Pokok Tunjangan Penghasilan-Bruto Pengurangan (-) PTKP Biaya Jabatan Iuran Pensiun Total Penghasilan Kena Pajak-Netto Pajak Pph (5%) Per Tahun Angsuran Pajak Pph Per Bulan | 60.000.000,- 24.000.000,- 84.000.000,- 63.000.000,- 4.200.000,- 69.600.000,- 14.400.000,- 720.000,- 60.000,- |

Catatan :

- Perhitungan diatas dengan asumsi pegawai A memiliki nomor pokok wajib pajak (NPWP), namun apabila tidak memiliki NPWP maka wajib pajak tersebut dikenakan biaya tambahan 20% dari perhitungan normal.

- Apabila Karyawan A asumsi perhitungan Penghasilan Kena Pajak (Netto) di atas nilainya di atas Rp. 50 juta, maka tarif pajak disesuaikan dengan tabel pajak progresif di atas sesuai dengan undang-undang yang berlaku.

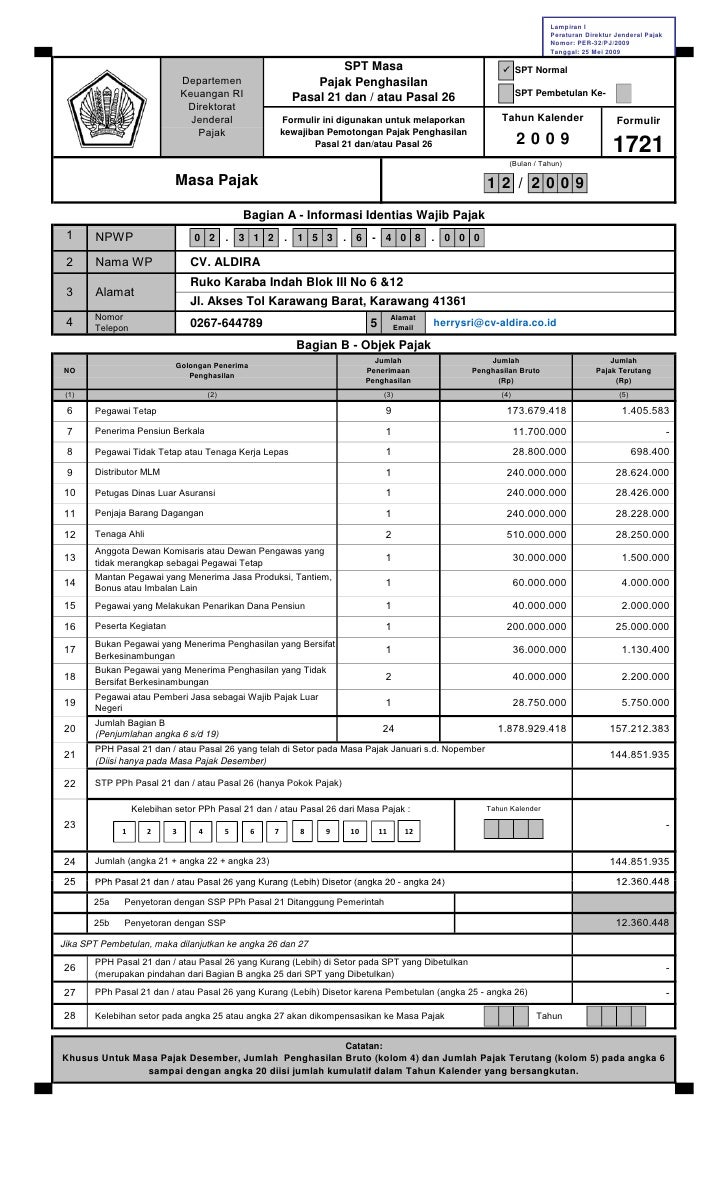

Apabila Anda telah memahami cara perhitungan manual pajak penghasilan PPh pasal 21 diatas dengan menggunakan excel, untuk mengaplikasikannya langsung pada formulir otomatis dari Direktorat Jendral Pajak, berikut akan kami berikan formulir tersebut dan bisa Anda download.

Formulir tersebut dalam bentuk format PDF, namun dalam pengisiannya Anda dipermudah karena seluruh hitungan penjumlahannya secara otomatis oleh sistem.

Jika Anda mengalami kesulitan dalam pengisian SPT tersebut, terdapat juga tutorial lengkap bagaimana cara pengisian tahap demi tahap yang sangat mudah dipahami.

Sebagai tambahan Formulir tersebut juga tersedia dalam format Bahasa Inggris (English Language), sehingga dapat digunakan juga oleh warga negara asing (WNA) yang memperoleh penghasilan dan bekerja di Indonesia.

Gallery Pajak Penghasilan Pasal 21

Ppt Pajak Penghasilan Pph Pasal 21 Pajak Pph Pasal 21

Ppt Pajak Penghasilan Pph Pasal 21 Pajak Pph Pasal 21

Pph 21 Objek Tarif Rumus Hingga Cara Pelaporan Pajak

Pph 21 Objek Tarif Rumus Hingga Cara Pelaporan Pajak

Pajak Penghasilan Pasal 21 26 Ppt Download

Pajak Penghasilan Pasal 21 26 Ppt Download

Penerima Penghasilan Yang Tidak Termasuk Wajib Pajak Pph

Petunjuk Dan Contoh Pph Pasal 21

Petunjuk Dan Contoh Pph Pasal 21

Penghitungan Pph Pasal 21 Dengan Tarif Ptkp Terbaru Blog

Penghitungan Pph Pasal 21 Dengan Tarif Ptkp Terbaru Blog

Spt Pph Pasal 21 26 Tmt Juli 2009

Spt Pph Pasal 21 26 Tmt Juli 2009

Ppt Pajak Penghasilan Pasal 21 26 Powerpoint Presentation

Ppt Pajak Penghasilan Pasal 21 26 Powerpoint Presentation

Pph 21 Bulanan Atmadja Associates

Pph 21 Bulanan Atmadja Associates

Pph Pasal 25 Tarif Cara Menghitung Besarnya Nilai Pph 25

Surat Pemberitahuan Spt Masa Pajak Penghasilan Pasal 21

Surat Pemberitahuan Spt Masa Pajak Penghasilan Pasal 21

Penyetahunan Penghitungan Pph Pasal 21 Ramzil Huda S Weblog

Penyetahunan Penghitungan Pph Pasal 21 Ramzil Huda S Weblog

Pajak Penghasilan Pasal 21 26 Ppt Download

Pajak Penghasilan Pasal 21 26 Ppt Download

Pph Pasal 21 Pajak Penghasilan Pasal 21 Spesialis

Pph Pasal 21 Pajak Penghasilan Pasal 21 Spesialis

Penghitungan Pph Pasal 21 Pegawai Tetap Yang Baru Bekerja

Petunjuk Dan Contoh Pph Pasal 21

Petunjuk Dan Contoh Pph Pasal 21

Pedoman Teknis Tata Cara Perhitungan Pajak Penghasilan Pasal

Pedoman Teknis Tata Cara Perhitungan Pajak Penghasilan Pasal

Pph 21 Objek Tarif Rumus Hingga Cara Pelaporan Pajak

Pph 21 Objek Tarif Rumus Hingga Cara Pelaporan Pajak

Abstrak Kata Kunci Pajak Penghasilan Pasal 21

Abstrak Kata Kunci Pajak Penghasilan Pasal 21

Contoh Contoh Perhitungan Pph Pasal Ppt Download

Contoh Contoh Perhitungan Pph Pasal Ppt Download

Formulir 1721 Masa Pajak Penghasilan Pasal 21 Dan Atau Pasal

Formulir 1721 Masa Pajak Penghasilan Pasal 21 Dan Atau Pasal

Tutorial Espt Pph Pasal 21 2014 Akuntansi Itu Mudah

Formulir Spt Pph 21 Versi Excel Cara Lapor Pajak Online

Formulir Spt Pph 21 Versi Excel Cara Lapor Pajak Online

Bagaimana Penghitungan Pph Pasal 21 Thr Dan Bonus Dokterpajak

0 Response to "Pajak Penghasilan Pasal 21"

Post a Comment